今天ALLEN要為大家介紹的是大名鼎鼎的投資大師雷·達里歐(Ray Dalio)所提出的組合模型—-全天候組合(All Weather Portfolio)。在這個組合的組成被揭露後,全世界的投資者們為之瘋狂,並有很多人選擇相信這個投資大師的建議來進行投資。這個組合到底有多好賺,以致與使它能受萬人追捧呢?

首先,這個組合最吸引人的地方是它的穩定性。正如其名字,這個組合創立的目的是讓整個組合能夠應對任何一種的「經濟氣候」。這就使它有點類似於先前所提到的永續組合。話雖如此,二者採用的組合配置卻天差地遠。

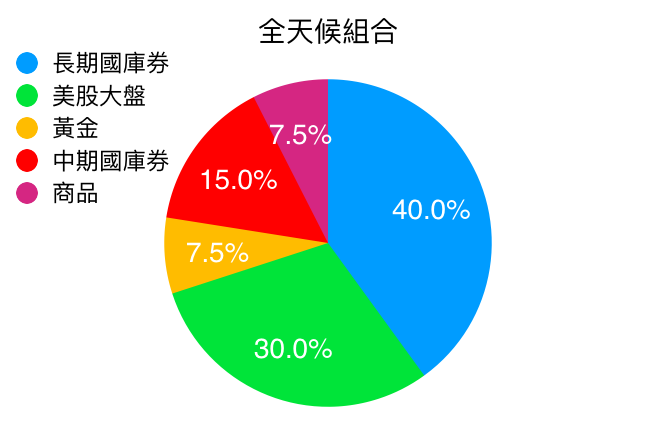

事不宜遲,讓我們趕緊來看看全天候組合的配置吧。

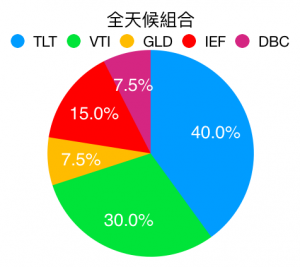

1)全天候組合的組成與表現:

40%長期國庫券

30%美股大盤

15%中期國庫券

7.5%黃金

7.5%商品(commodity,天然資源等)

值得注意的一點是,全天候組合的比例數值並不是釘死的,也不是根據風險平衡計算得出的。而是他根據自己投資的經驗為一般投資者給出的建議。所以這個比例的調整算是相對自由的。

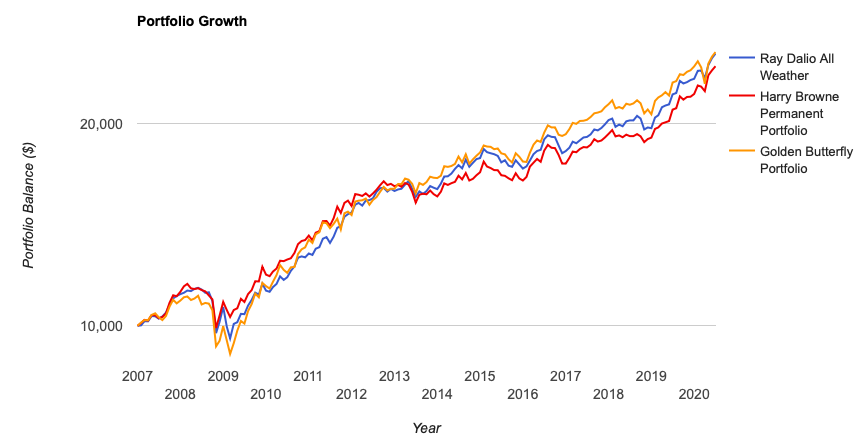

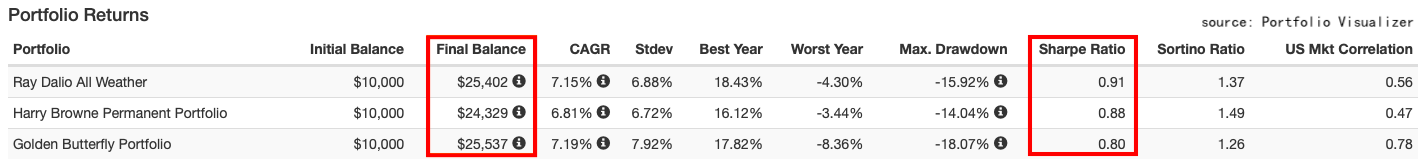

那麼全天候組合的效益如何呢?ALLEN將其與永續組合以及金蝴蝶組合並列排放,進行比較。

如上圖所顯示的,若是從2007年分別在三個組合中投資$10,000美元,那麼到今天,全天候組合的收益(藍線)會略微比金蝴蝶組合(黃線)少一點點,卻領先永續組合(紅線)$1000美金左右。

先放著永續組合不說,有人會問,既然金蝴蝶組合的收益高於全天候組合,這是不是說明全天候組合是遜於金蝴蝶組合的?

並不是這樣的。在上面的數據圖中的夏普比率那一欄,我們可以看到全天候組合的夏普比率(Sharpe ratio)是大於金蝴蝶組合的。什麼是夏普比率呢?簡單來說,夏普比率是一個計算收益與風險的比值的概念。所以通過比較這個值,我們可以看到,全天候組合的收益與風險的比值比金蝴蝶組合多出11個百分點,因此,在創造一樣的收益時,全天候組合所面對的風險更小。所以,儘管兩者的收益最終很類似,全天候組合的風險卻遠遠小於金蝴蝶組合。對於投資者來說這是極為有價值的一點,因為全天候组合能以更小的風險創造更大的收益。

2)永續組合的誕生:

2018年時,美國知名的作者與演說家托尼·羅賓斯(Tony Robbins)訪問了美國最知名的投資家,也是橋水投資公司的創辦人雷·達里歐。訪問中,托尼提出了一個廣大投資者都想知道的問題:該如何配置自己的投資組合。於是,當時雷·達里歐給出的回答便成為了大名鼎鼎的全天候組合。這個組合以其極為誘人的風險回報率吸引了許多投資者的注意。

不過,雷·達里歐本人也說,這些比例並不是釘死的,也不是經過嚴密的計算得出的,而是他通過自己多年摸爬滾打的經驗得出的結論,各位投資者可以根據實際狀況進行一定的變化。

3)全天候組合的改進

那麼全天候組合該如何進行改進呢?

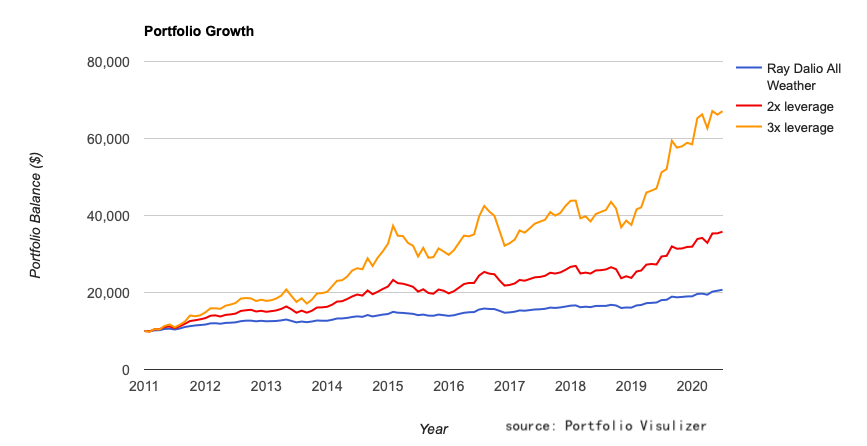

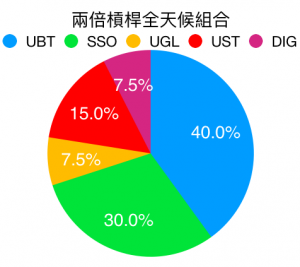

美國投資專家John Williamson建議通過為整個組合加上槓桿來提升他的經濟效益。他認為全天候組合的資產配置能夠有效地降低槓桿投資地風險。雷·達里歐本人也在橋水投資的過程中廣泛的使用了類似的策略。於是下面ALLEN就會將全天候組合與它的兩倍槓桿和三倍槓桿的配置進行比較。

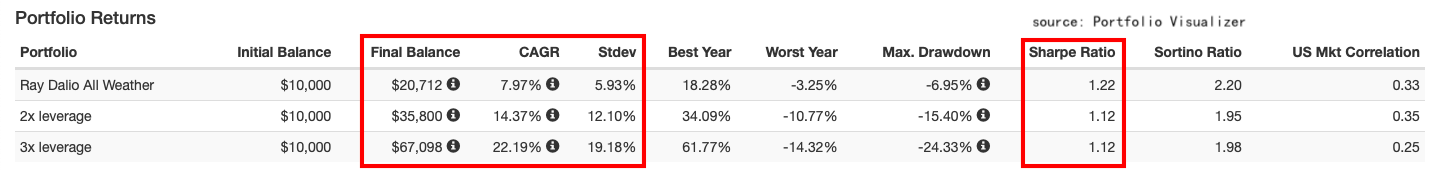

由於槓桿組合中有幾隻ETF的創建日期較晚,後台測試的歷史紀錄只能追溯到2011年。然而,我們還是可以看到一個較為清晰的走向趨勢。倘若2011年時分別在三個組合中投資$10,000美金,直至今日,原版全天候組合會變成$20,712,年化增長率為7.97%。相比之下,二倍槓桿的$35,800和14.37%的年化增長率與三倍槓桿的$67,098和22.19%的年化增長率簡直是天文數字。這個收益率是在眾多投資組合中極為罕見的。

然而,我們可以看到,帶來比較多收益的二倍與三倍槓桿全天候組合的風險卻是原版的好幾倍。原版全天候組合的標準差為5.93%(通貨膨脹計算後),而另外兩者分別為12.10%與19.18%。可見槓桿的倍數與風險是成正比的。

即使如此,在計算夏普比率時,我們會發現一個有趣的事情。三者的夏普比率竟然相對接近,尤其是兩倍槓桿與三倍槓桿的夏普比率時一樣的。這就是全天候組合資產配置的強大之處。雷·達里歐的配置使投資風險在維持效益的同時把風險到了最低。

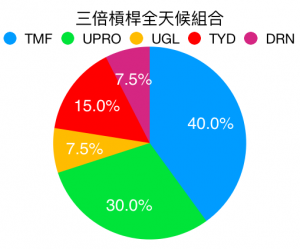

ALLEN在下方會附上組成全天候組合以及其兩倍與三倍槓桿全天候組合的ETFs。有興趣的讀者可以自己試試看。或是在其他的投資組合上加上槓桿。亦或是說,有沒有哪個想讓ALLEN測試加槓桿的投資組合呢?歡迎在下方留言呀。

*注:三倍槓桿全天候組合因為ETF的現實種類限制因而進行了微調。由於三倍槓桿黃金的ETF現在市場上已經沒有了,因而改用兩倍槓桿黃金ETF UGL取代。同樣的,三倍槓桿的商品ETF也沒有了,所以改成購買屬性較為類似的三倍房地產ETF DRN。

參考文獻:

3 comments