引言:

2024 年,全球經濟面臨著多重挑戰,包括經濟衰退風險、能源供應緊張、通膨高企等。在這種背景下,投資者應如何應對?

本文將分析 通膨 降息 減產 等因素對投資的影響,並提出一些投資策略建議。

通膨的陰霾:

通膨是今年經濟的最大主題。俄烏戰爭、供應鏈中斷、疫情反覆等因素,都推升了全球物價上漲。美國 3 月份的消費者物價指數(CPI)同比上漲 8.5%,創下 40 年新高。

高通膨對投資者而言是重大利空。它會侵蝕企業的盈利能力,降低股市的吸引力。此外,高通膨還會導致利率上升,增加企業的借貸成本,進一步抑制經濟增長。

降息的曙光:

為了應對通膨,美國聯準會 (Fed) 今年以來已經多次加息。然而,加息也可能帶來經濟衰退的風險。在這種背景下,Fed 在 3 月的會議上維持利率不變,並暗示今年將有三次降息。

降息對股市而言是利好消息。它會降低企業的借貸成本,提高企業的盈利能力,從而推動股市上漲。此外,降息還會導致投資者從債券市場轉向股市,進一步推動股市上漲。

減產的衝擊:

石油輸出國組織(OPEC)及其盟友(OPEC+)於2024年4月3日召開線上會議,決定維持目前的減產政策。根據該政策,OPEC+將在2024年6月底之前,每日減產220萬桶石油。

OPEC+減產對美國經濟的影響是負面的。它將加劇美國的通脹壓力,抑制經濟增長,並加劇金融市場波動。

投資策略:

在通膨、降息、減產等多重因素的影響下,投資者應謹慎行事,做好風險管理。以下是一些建議:

- 關注通膨數據: 通膨是今年經濟的最大風險。投資者應密切關注通膨數據,並根據通膨形勢調整投資策略。

- 布局抗通膨資產: 在通膨高企的環境下,投資者可以考慮布局抗通膨資產,如黃金、能源等。

- 分散投資風險: 不要將所有雞蛋放在一個籃子裡。投資者應分散投資,降低風險。

USO ETF

USO 是一檔追蹤美國西德州中級原油 (WTI) 價格表現的 ETF,由 United States Commodity Funds 發行,成立於 2006 年,是全球規模最大的原油 ETF。

我們在過去的文章中有提到美林時鐘,目前美國的狀態仍處於通膨狀態,雖說已經說明了今年會降息,但實際上什麼時間點還無法確定,再加上近期的 OPEC 減產消息,有可能降息時間點往後挪,所以在此時,我們持有部分的商品型 ETF ,對於我們的投資組合來說是一個好的選擇,而 USO 從今年到目前為止已經上漲了 23.99%。

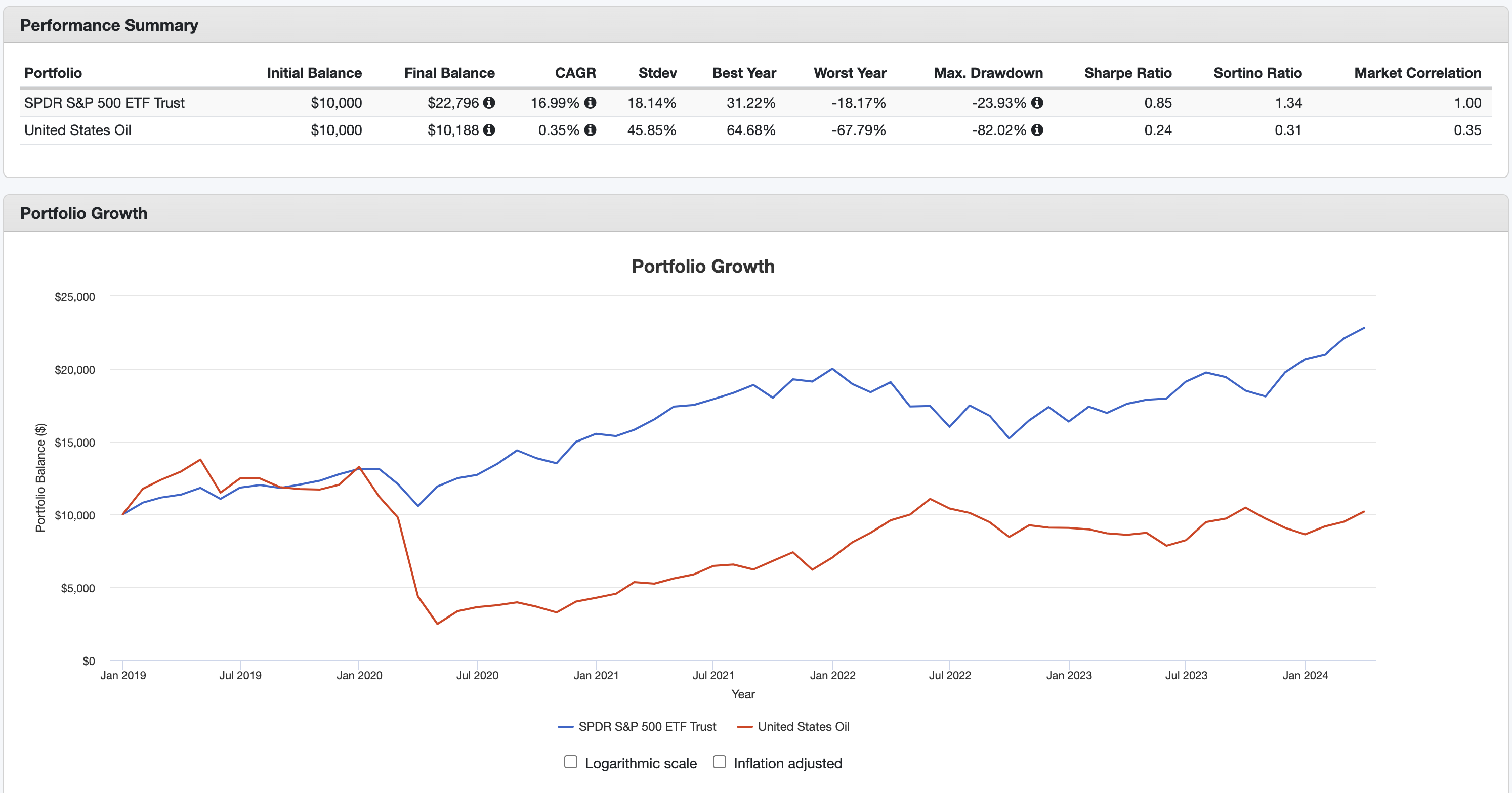

不過這邊要注意,該標的不是一個能長期持有的標的,我們回測了近5年的表現,可以看到 Sharpe ratio 非常的低,換句話說,該商品的波動是非常大的。持有該商品的目的是為了減少通貨膨脹所帶來的影響。

結語:

USO 這檔 ETF,它在短期內可以作為抗通膨的工具,但長期而言並不適合持有。投資者在投資 USO 時應注意其波動性較大的風險。

以下是一些小建議:

- 投資 USO 的比例不宜過高:建議將 USO 的投資比例控制在 10% 以內。

- 使用止損策略:設置止損位,以防止虧損擴大。

- 定期檢視投資組合:根據市場情況,定期調整投資組合。

投資有風險,入市需謹慎。投資者在做出投資決策之前,應充分考慮自身情況和風險承受能力。

以下是一些額外的思考:

- 您認為通膨將在何時見頂?

- 您認為 Fed 今年會降息多少次?

- 您認為 OPEC+ 減產的影響將持續多久?

歡迎在評論區分享您的看法。

留言區