策略介紹

在先前我們已經介紹過四大選擇權的操作方式,我們將會以你已經理解那篇文章為基礎的前提去做策略操作介紹,一些基礎的概念在這邊就不多加贅述,還沒有看的人請先點這裡觀看。

這次的策略名稱為Covered Call,又稱掩護性買權,操作方式為持有股票標的的同時賣出該股票的買權,執行此策略的目標有以下兩點。

- 透過賣call持續賺取權利金收入,並在自己可接受的價格購買股票。

- 彌補股價短期下跌的損失,且多次操作有機會穩定賺取權利金,缺點是犧牲一部分上漲獲利,所以選擇漲跌幅較穩定的股票。

接下來我們先來預測股價未來可能會出現的走勢與相應的情況。

| 股價走勢 | 應對策略 |

| 股價漲超行權價 | 因長期看漲股票,可設定自己願意接受的價格,但當股價大漲時會損失一部份上漲獲利。 |

| 股價未漲超行權價 | 除了賺取價差外,還能獲得交易權利金當作額外報酬,同時因股價沒有漲超行權價,買方不會行權。 |

| 股價不漲反跌 | 吻合sell call的看跌趨勢,雖損失股票資本利得,不過同時用權利金彌補損失,達成彌補虧損目標。 |

選股標準

首先我們先釐清一個重點:掩護性買權的主要功能為避免股價波動過大所帶來的恐慌,以長期穩定的收入為主,而非短時間內賺取超額報酬,同時若搭配的買權能夠在短時間內交易,也可以避免因持有時間過長造成的不確定性因素。從以上觀點來看,標的若具有下列性質最適合用來操作此策略。

- 大型、穩定的價值型股票

- 股價漲跌幅、波動度低

- 能夠短期反覆的操作標的

估價方法

估價前要先確定公司有穩定的營運收益,參考參數包含營收成長、稅後利益成長需為正數,不需要和成長型一樣需要高成長率,而是只要保持穩定的營運即可。

我們主要可以從本益比、股價淨值比、每股盈餘…等指標看出公司是否符合穩定成長的價值股,我的做法是先算出預估的EPS,再用歷史本益比或近五年本益比搭配預估的eps估算股價範圍。

接下來我們會直接挑一檔標的來實際操作給各位看,特別要注意的是估價並沒有一套固定流程,就如同一樣東西在每個人眼中的價值各有不同一般,各位讀者僅需依照自己的習慣去做估價即可。

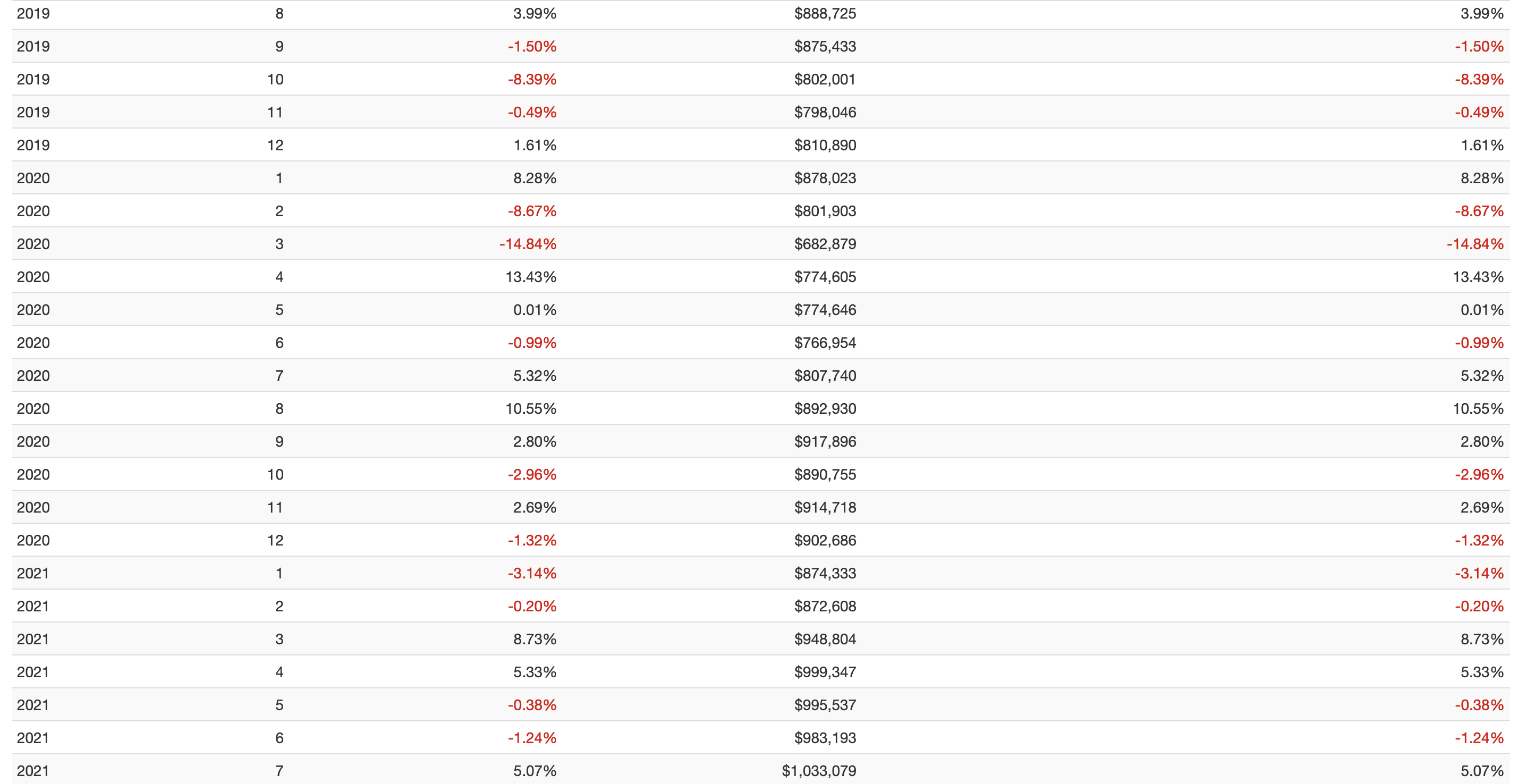

策略實際操作

步驟一:選擇到期日

麥當勞股價:240.97 (8/16)

我們選擇賣出兩個月後到期的麥當勞買權,由於麥當勞屬於較穩定的大型股,股價不會有過大波動,因此很適合來做掩護性買權的策略,但若超過兩個月股價波動的程度會增加,這個我們在下面會做說明。

我們將期限設定為兩個月後(10/15)到期的理由有以下兩點:

- 首先我們知道到期日越長,時間價值越高,而賣方收取的權利金與時間價值成正比。不過我們做covered call的用意為連續多次操作,在沒有大幅度波動的情況下靠多次交易賺取權利金,故時間不能太短,否則權利金太少,也不能太長,否則股價浮動風險較高,經過計算後得出兩個月是較為合適的時間。

- 若不選擇10/15到期的買權,下一個日期是12/17,可選擇的時間列表可以從Yahoo Finance查看。將近半年的時間對我們而言風險過高,若查詢麥當勞的波動程度就會知道四個月的選擇權較不適合我們的操作策略,我們從下圖就可以略知一二。

步驟二:估算EPS

首先我們看到麥當勞的重要資料表格,這步驟的目標為估算2021年麥當勞的每股盈餘。

| 近五年平均營收 | 19,207,800,000 (1) |

| 預估營收成長率 | 14% (2) |

| 近五年稅後利益率 | 24.5% (3) |

| 流通股數 | 746,798,875 (4) |

| 預估EPS | (1)*(1+(2))*(3)/(4)=7.183 |

我們使用近五年的的資料推算2021預期的EPS,使用五年的情況是增加波動度的參考價值,而預估營收成長率則為估算2020到2021的營收需要成長14%才能達到近五年的平均,營收與稅後利益相乘後即可得出利潤,在除上在外流通股數即可得出預估的EPS。

步驟三:估算股價範圍

估算出今年的EPS後,我們將運用本益比評價法來推算今年的股價位置,即可得出一個自行估算的本益比河流圖。

| 預估EPS | 7.18 |

| 近五年最高本益比 | 35.83 |

| 近五年平均本益比 | 27.40 |

| 近五年最低本益比 | 21.76 |

在估算出本益比後,我們用本益比平價法和線性內插法估算出麥當勞五個價位,以目前麥當勞的股價240而言,是處於偏高的價格,這樣的價位十分有利於賣出買權。

| 高估價 | 35.83*7.18=257.90 |

| 偏高價 | 32.31*7.18=231.99 |

| 平均價 | 28.79*7.18=206.72 |

| 偏低價 | 25.27*7.18=181.44 |

| 低估價 | 21.76*7.18=156.24 |

步驟四:選擇標的價位

我們上面做出麥當勞的預估股價表,但若要實際放到選擇權策略中還是必須參考市場給出的標的價格,其中成交量大小就是非常重要的關鍵。

成交價我們選擇以下紅框內的價位,理由是成交量較高,能夠有效規避流動性風險。

(圖片取自富途牛牛)

若以賣出行權價230(偏高價左右)的call為例,可以立即獲得11.79×100的權利金,假如我們持有100股的麥當勞正股,那麽在麥當勞股價下跌至230以下時,就可以提供一個損失的覆蓋部位,這正是賣出買權的精髓,讓我們在持有股價高估的正股時,同時規避掉一定下跌的風險。

至此,整個策略介紹結束。

結論

在此幫各位整理出掩護性買權的操作要點關鍵

- 選擇大型價值股,操作標的建議維持在兩個月內

- 利用自己信任的估價法估算範圍(估算價值型股票較合適)

- 選擇標的價位時,依照自己預估的股價下跌程度或可接受風險選擇行權價

在結尾時再次提醒各位投資人關於估價的觀念,預估每股盈餘與本益比評價法只是一個粗淺的價格估計,例如估算出的平均價只有206元,但相信若非是個股問題或是整體熊市,麥當勞的股價很難在兩個月內從240跌到206,所以我們說現在麥當勞股價處於高估狀態的結論就需要打上問號。

影響股價的因素有千百萬種,每一種估價法都會有盲點,沒有一樣可以做到盡善盡美,願每一位投資人都可以找出適合自己的方式。這裡是Danny&Daniel,若想暸解更多有關投資的資訊,請經常關注ETF先生喔!讓我們一起享受投資的樂趣吧!

留言區