前言

高股息 ETF 近年來在台股市場掀起一股熱潮,許多投資人看好其穩健收益的特性,紛紛投入資金。然而,高股息ETF真的有這麼好嗎?在投資之前,投資人應先了解高股息ETF的特色、風險與投資建議,才能做出明智的投資決策。

高股息ETF的特色

高股息ETF是一種指數型基金,其成分股是由高股息股票所組成。高股息股票的定義並不明確,一般而言,是指股息殖利率高於大盤指數的股票。

高股息ETF具有以下特色:

- 高配息:高股息 ETF 的特色是配息較高,通常 5% 以上就可以稱之為高配息的 ETF,適合追求穩定現金流的投資人。

- 波動較低:高股息 ETF 的波動通常較低,適合風險偏好較低的投資人。

高股息 ETF 的風險

有持續關注高股息 ETF 的朋友們一定常常聽到 :『常常聽到賺了股息賠了價差』,以下來介紹一下投資高股息 ETF 的風險。

股息不等於報酬:高股息並不代表高報酬,ETF 股息來源還是源自於追蹤的標的,

投資人應標的留意殖利率的陷阱。高股息股票的股價可能因基本面因素而下跌,導致投資人受損失,特別是那些集中產業的 ETF。

股價下跌風險:高股息 ETF 的股價仍有可能下跌,投資人應留意市場風險。在空頭市場時,下跌的股票最終雖然有領到股息,但卻導致總報酬率下降。

產業集中風險:高股息ETF的成分股可能集中在特定產業,若該產業表現不佳,可能會影響整體報酬。例如,金融股是高股息ETF的重要組成部分,若金融產業景氣下滑,高股息ETF的表現可能會受到影響。

高股息不等於高報酬:小心掉入殖利率陷阱

許多投資人認為,高股息股票可以提供穩定的現金流,因此在投資時會將殖利率作為重要指標。然而,高股息並不代表高報酬,投資人應留意殖利率的陷阱。高股息股票的股價可能因基本面因素而下跌,導致投資人蒙受損失。

高殖利率陷阱:

- 賺高殖利率,卻賠了價差

當公司殖利率看起來長期維持高點或屢創高,有可能是「股價屢創新低,變向導致殖利率提升」。例如,一家公司的股價從100元下跌到50元,其股息殖利率則從5%上升到10%。然而,如果該公司的基本面出現問題,其股價可能會繼續下跌,投資人可能會蒙受損失。

破解方法:投資人除了關注殖利率之外,還應多關注產業前景與基本面表現。在投資高股息股票之前,應先了解公司的營運狀況、財務體質、未來發展等資訊,以避免掉入殖利率陷阱。

- 小心配息不來自本業

高股息股票的配息來源可能不來自收益的增加,而是資產處份,例如:出售土地或名下企業等。這種情況下,高配息僅是曇花一現,未來可能無法持續。

破解方法:投資人應多關注企業長期的獲利表現。如果企業的獲利能力持續下降,其配息能力也可能會下降。

- 高配息可能代表公司產業無發展前景

一般公司的稅後淨利納入保留盈餘後可用多種用途,包含:股利分配、再投資發展新技術、合併、股票回購、償還債務等。因此,高配息所推高殖利率,可能代表公司所處的產業無發展前景,所以不需要再投入新技術或合併來擴大規模。另一方面,也可能代表公司有槓桿風險,較少償還債務或借新還舊。

破解方法:投資人除了關注殖利率之外,還應多注意公司未來發展與財務體質。如果公司所處的產業前景不佳,或是有槓桿風險,其高股息可能並非來自穩定的獲利,而是來自於透支未來的獲利。

高股息 ETF 的投資建議

長期投資:高股息ETF適合長期投資,以累積股息收入。投資人應以長期眼光看待投資績效,不宜頻繁買賣。

分散投資:不應將所有資金集中在高股息ETF,應搭配其他資產進行分散投資。例如,投資人可將資金配置在高股息ETF、成長型ETF、債券等不同資產類別,以降低風險。

留意費用:高股息ETF的費用可能有所不同,投資人應留意費用差異。高股息ETF的經理費及保管費等成本會侵蝕投資人的報酬,因此投資人應選擇費用較低的ETF。

適合投資高股息 ETF 的投資者

追求穩定現金流:高股息ETF適合追求穩定現金流的投資人,例如退休族。退休族需要穩定的現金流來維持生活,高股息ETF可以提供穩定的配息收入。

風險承受度較低:高股息ETF適合風險承受度較低的投資人。高股息ETF的波動通常較低,適合不願意承擔過高風險的投資人。

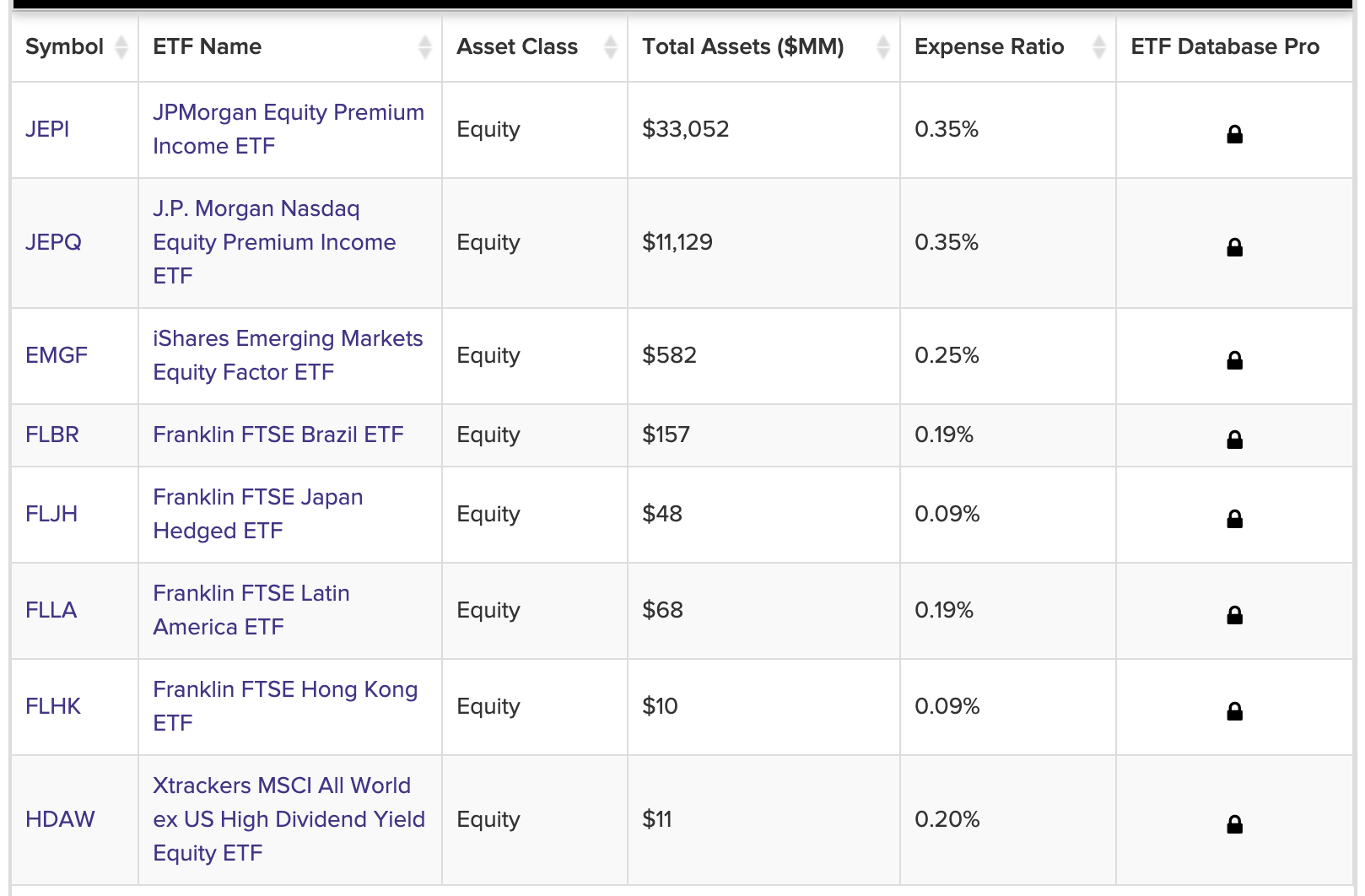

三檔美股 高股息 ETF 殖利率超過 7%

以下 ETF 先生透過高流動率與高殖利率來過濾出三檔今年最不容忽視的美股 ETF

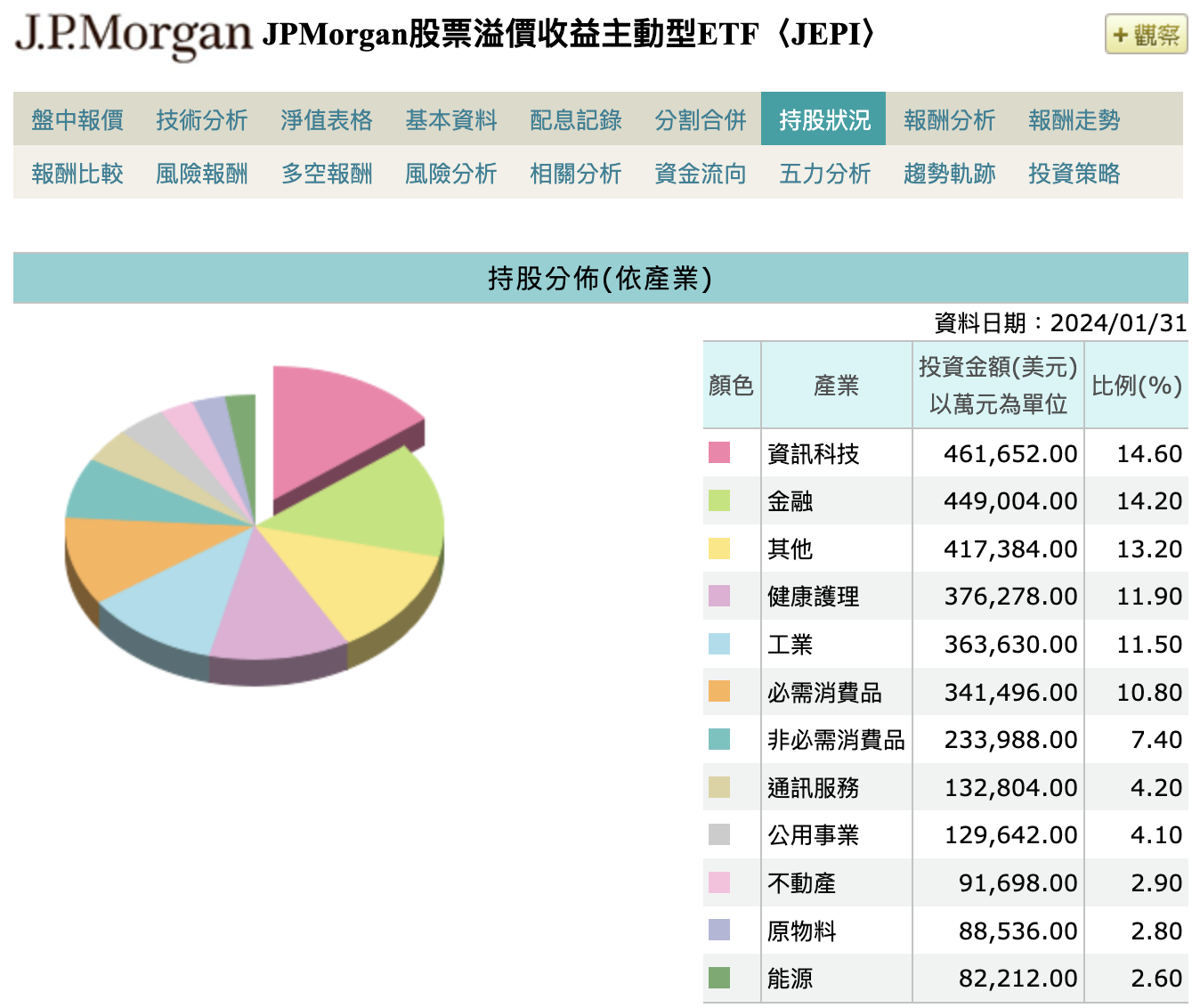

JEPI

JEPI 是一檔由 JPMorgan Chase 發行的主動式 ETF,其目標是為投資人提供高額的股息收入。該 ETF 投資於美國大型股

JEPQ

JEPQ 是一檔由 JPMorgan Chase 發行的主動式 ETF,其目標是為投資人提供高額的股息收入,同時降低波動性。該 ETF 投資於美國大型股成長股

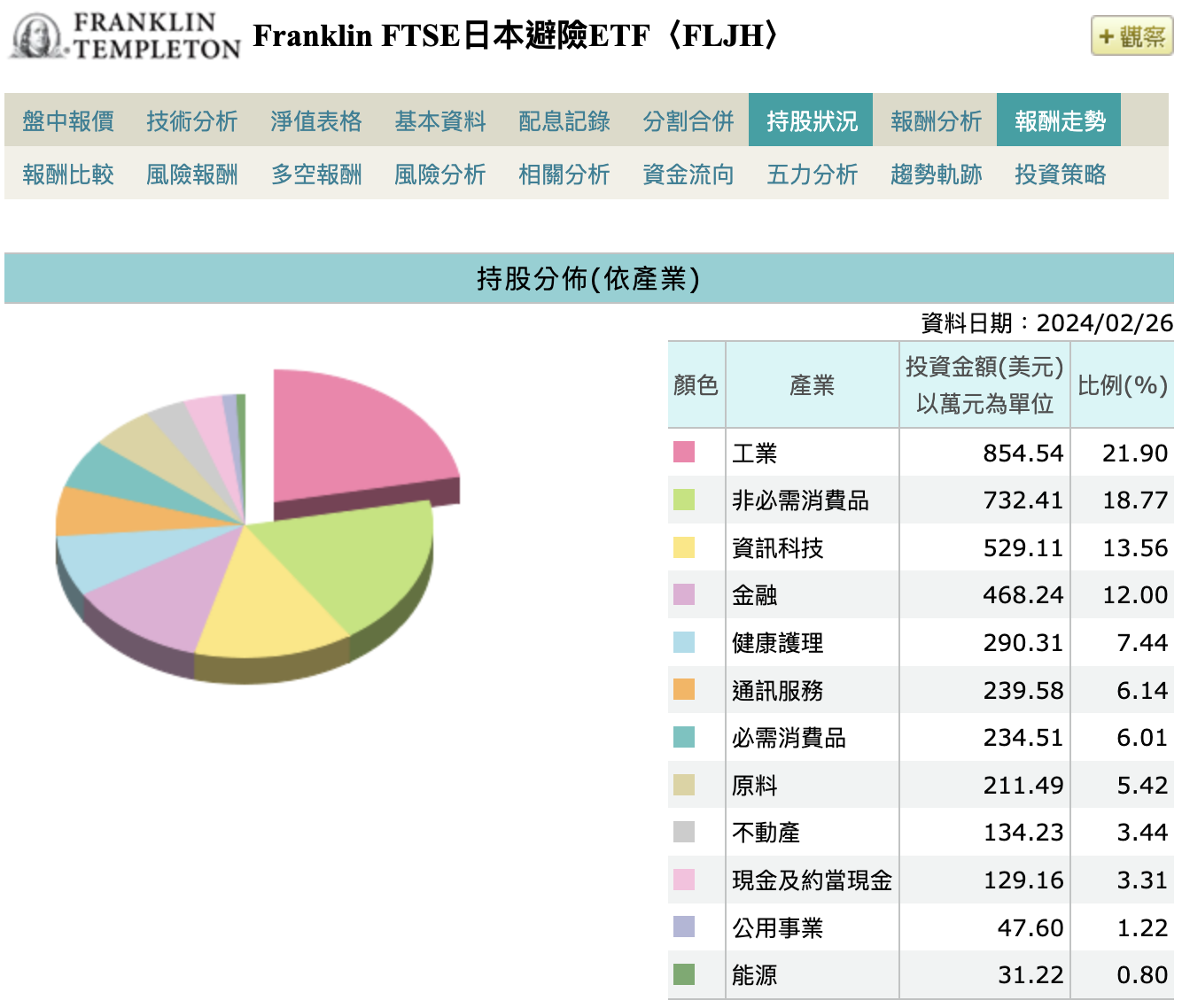

FLJH

FLJH 是一檔由 Franklin Templeton 發行的指數型 ETF,其追蹤的指數是由日本大中型股票組成的。該 ETF 投資於日本各地的股票,並根據市值進行加權。(半年配息)

其中更以 FLJH 的配息最高,高達 22%

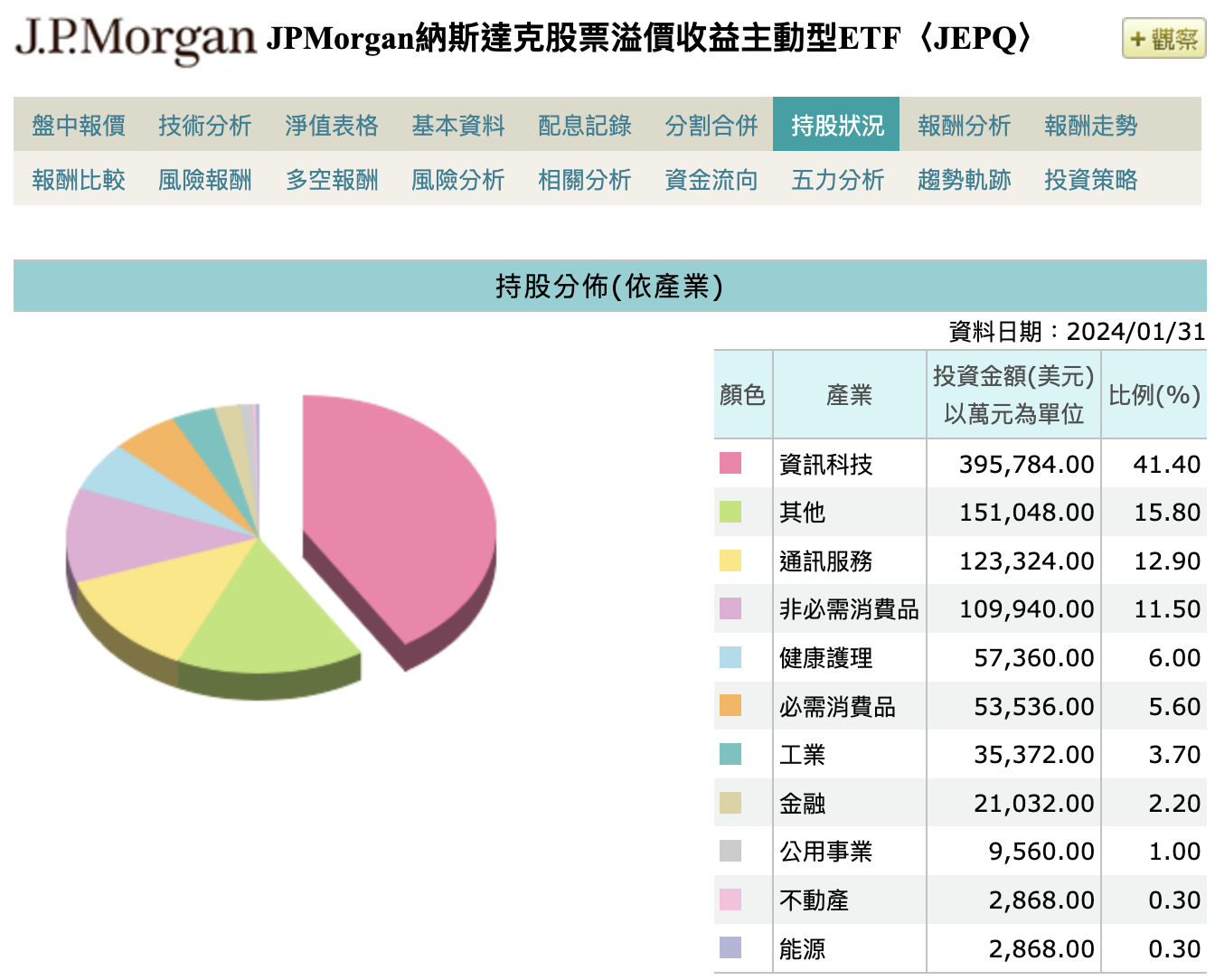

持股分析

來自於 MoneyDJ

- 透過這三張圖我們可以得知道,在持股方面以 JEPQ 最為集中,而且集中於資訊科技類股,所以該 ETF 在美國科技產業回檔時也會受到最大的影響

- 主要投資於美股 ETF 時,不妨可以考慮看看 FLJH ,由於追蹤的指數主要為日本中大型股,所以也能使得你可以將資產分配在不同國家,達到更好地分散風險

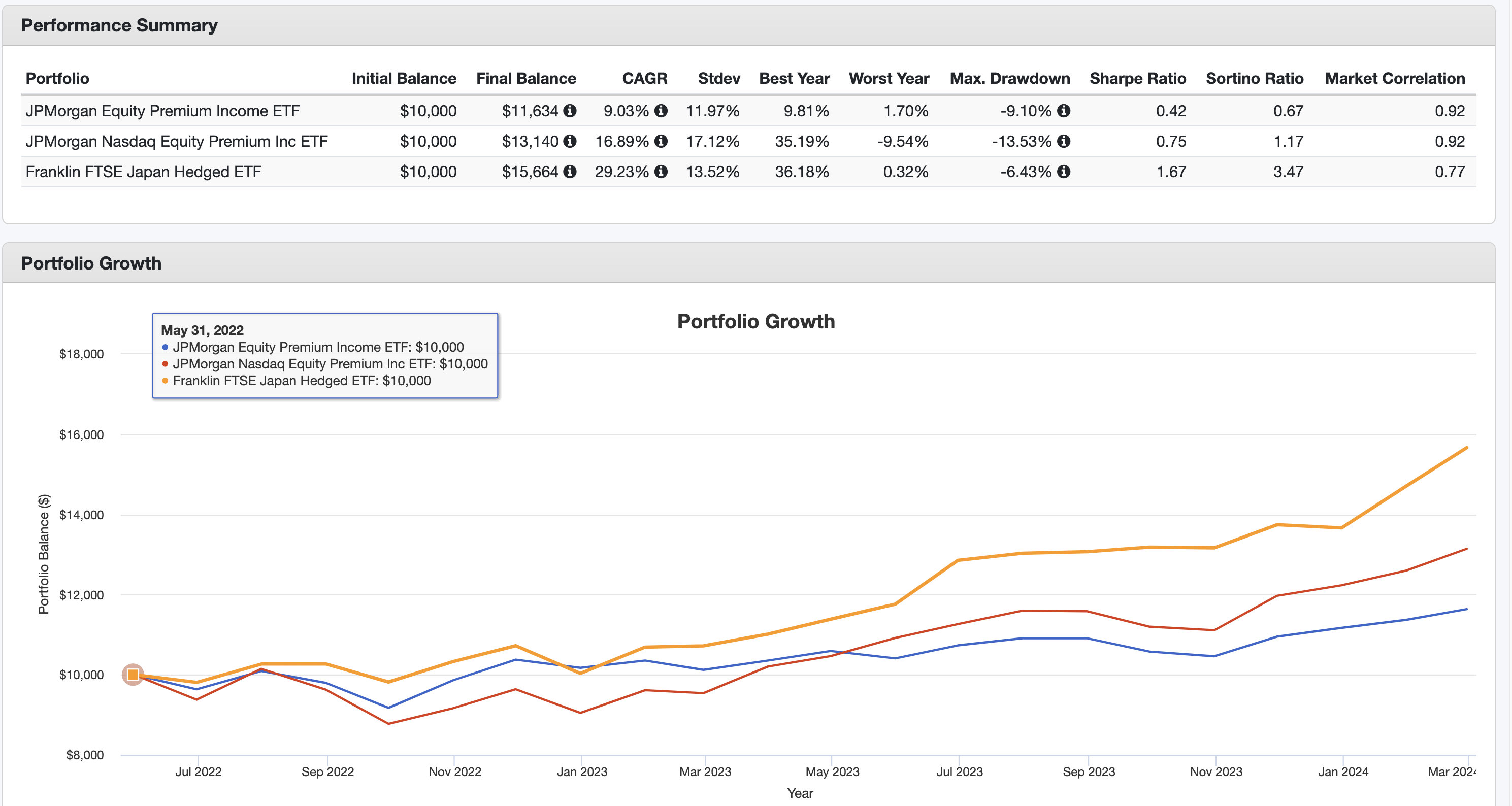

回測分析

- 我們在回測的結果中可以看得出在同時投資三個標的時,FLJH 最終的 Sharpe ratio 也是最佳的,整體報酬率也是最佳的。

流動率分析與持有成本分析

- 上圖可以看得出在 FLJH 的內扣費用也會是最低的,長期持有成本也會是最低的,但以流動率來說 JEPI 與 JEPQ 是最佳的

結論

- 對於追求穩定現金流的投資人,可以考慮投資 FLJH。FLJH 的股息殖利率最高,高達 22%,可以為投資人提供穩定的現金流。

- 對於風險承受度較低的投資人,可以考慮投資 JEPQ。JEPQ 的波動性較低,適合不願意承擔過高風險的投資人。

- 對於想要分散風險的投資人,可以考慮在你的美股投資組合之中加入 FLJH。透過投資不同國家和產業的 ETF,可以降低投資組合的風險。

留言區