前言

為什麼要投資通訊ETF?賈伯斯在2007年推出第一支Iphone之後掀起了手機界的一片熱潮,在2007年以後各家手機廠牌也推出智慧型收機共同競爭,這塊市場也是在2007年以後開始愈來愈大。

手機最重要的核心是什麼?就是網路跟基地台!人類的科技技術愈來愈進步,唯有看清未來趨勢,提前進場佈局才有可能成為最終贏家!

為什麼是網路通訊公司?

在2010年後全世界就開始人手一支智慧型手機的時代,各大廠商陸續推出許多不同品牌的手機,對於手機的推成出新,可能一不小心就會被對手幹掉,所以手機公司幾乎無時無刻都處於競爭狀態,也就是風險較高(看看NOKIA&HTC)。

所以我們投資的不是手機公司,而是間接影響的商品服務,那就是網路通訊公司,因為只要有手機在的世界,網路通訊公司就不會會永遠生存下去!

兩檔精選的通訊ETF

Vanguard通訊服務ETF(代號:VOX)

基本資料

| ETF名稱 | Vanguard通訊服務ETF |

| 代碼 | VOX |

| 成立日期 | 2004/09/23 |

| 規模 | 3,900.00(百萬美元) |

| 管理費 | 0.1 (含 0.02 非管理費用) |

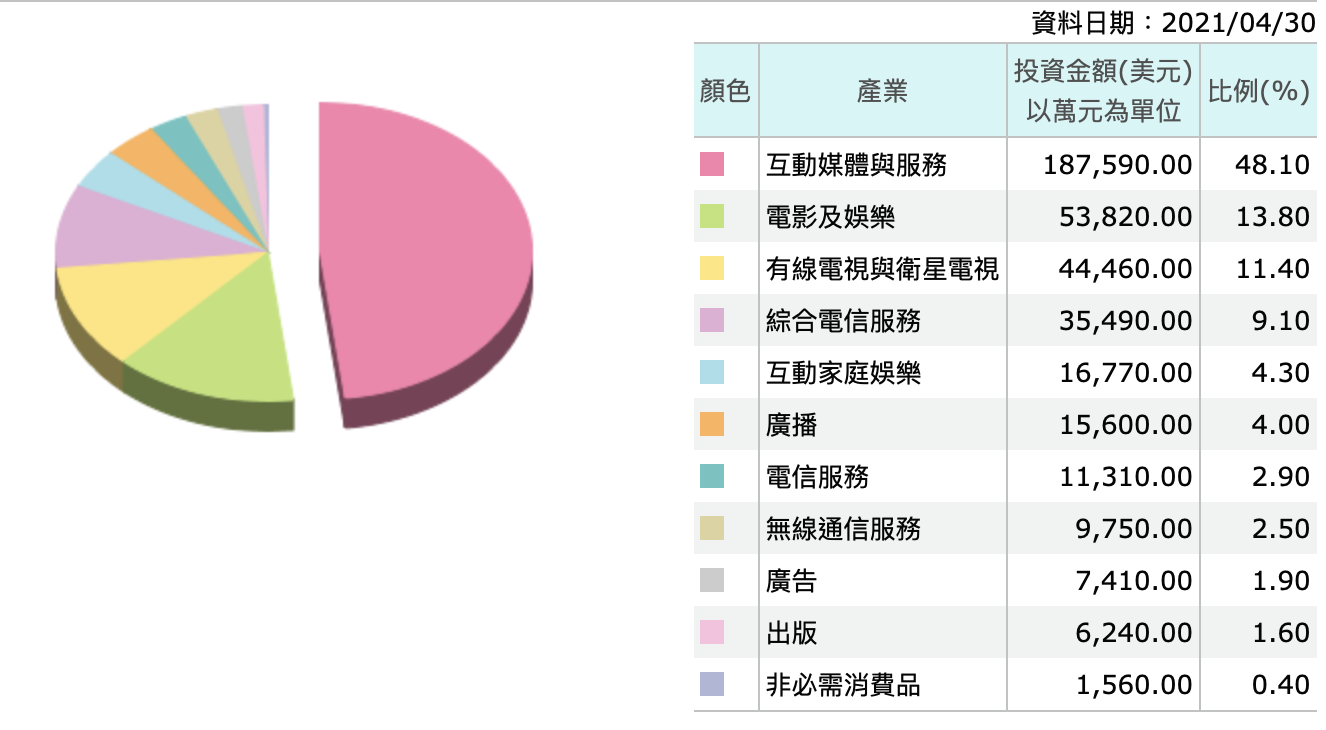

投資板塊分佈

(圖片取自於moneyDJ理財網)

(圖片取自於moneyDJ理財網)

VOX的持股分佈有一半都投資於互動媒體與服務,這項投資產業就是我們所謂的社交軟體類型,像是臉書、IG,隨著使用的人數比例愈來愈高,也帶動了這塊市場的報酬。持股第二的電影娛樂,從NETFLIX的使用率來看,在家即可享受居家電影氣氛,線上購買即刻觀看也將是一種未來趨勢。

前十大成分股

(圖片取自於moneyDJ理財網)

(圖片取自於moneyDJ理財網)

從上表可看出,持股最多的就是臉書,再來是Google的母公司Alpahet,這兩間都是全球數一數二的通訊大公司,剩下持有的公司也都是名列前茅的通訊影視公司,例如迪士尼和美國最大電信AT&T。

First Trust道瓊網路指數ETF(代號:FDN)

基本資料

| ETF名稱 | First Trust道瓊網路指數ETF |

| 代碼 | FDN |

| 成立日期 | 2006/06/19 |

| 規模 | 9,908.47(百萬美元)(2021/05/28) |

| 管理費 | 0.52 (含 0.12 非管理費用) |

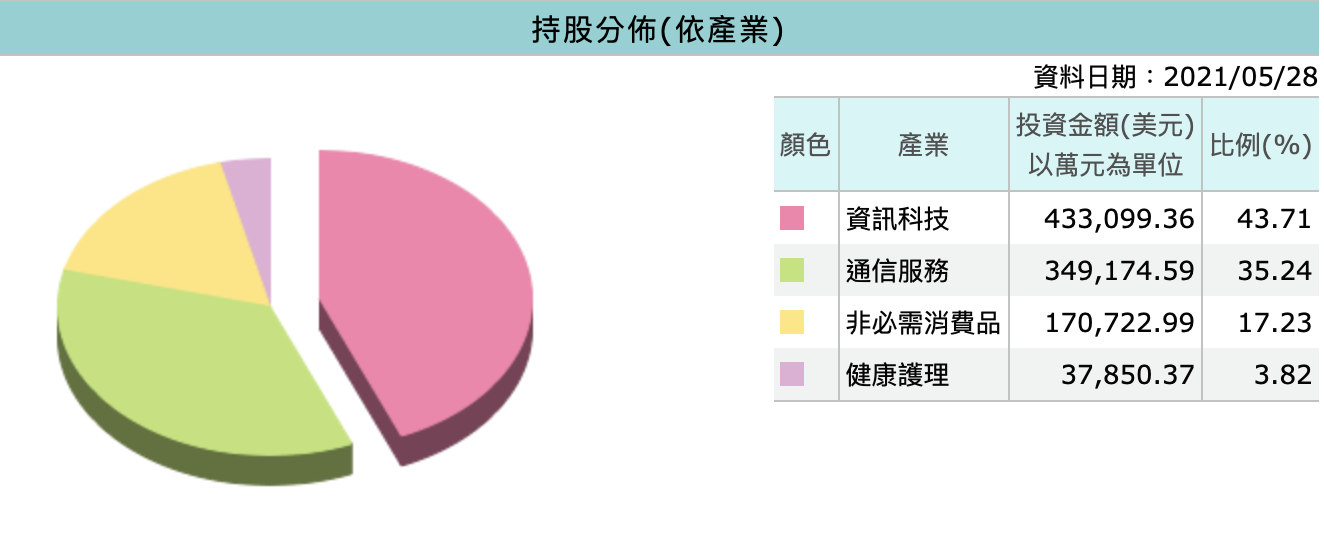

投資板塊分佈

(圖片取自於moneyDJ理財網)

(圖片取自於moneyDJ理財網)

FDN持股一樣以資訊科技為主,對於現在5G的來臨,受惠的一定是這些網路當家的公司。許多未來的議題包含自家車、無人機、機器人,這些商品都需要資訊科技的協助,所以持股這方面重壓在資訊、科技兩方面是沒有問題的。

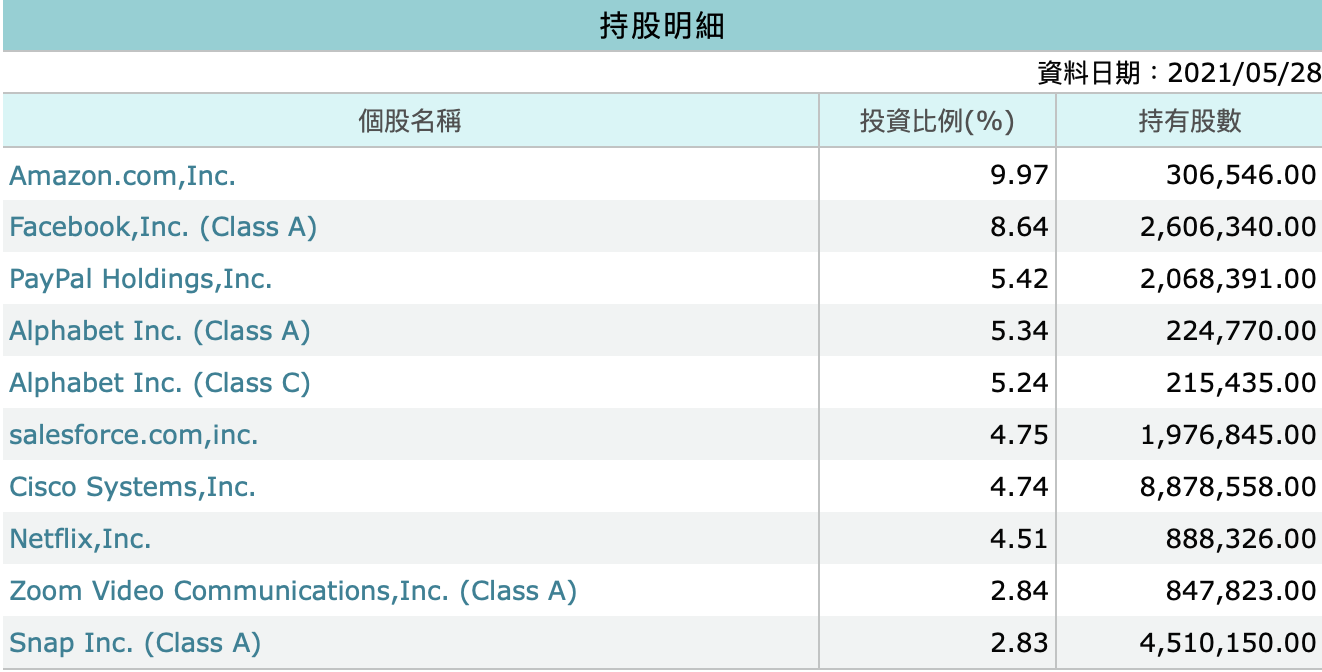

前十大成分股

(圖片取自於moneyDJ理財網)

(圖片取自於moneyDJ理財網)

這檔ETF最大的持股以Amazon為主,其是一家跨國電子商務企業,為目前是全球最大網際網路零售商之一,未來很多商品都在網路即可下單購買完成,對於全球最大的零售商,獲利更是可觀。第二大持股也包含臉書、google,這些持股都是美國大型公司,整體投資風險小。

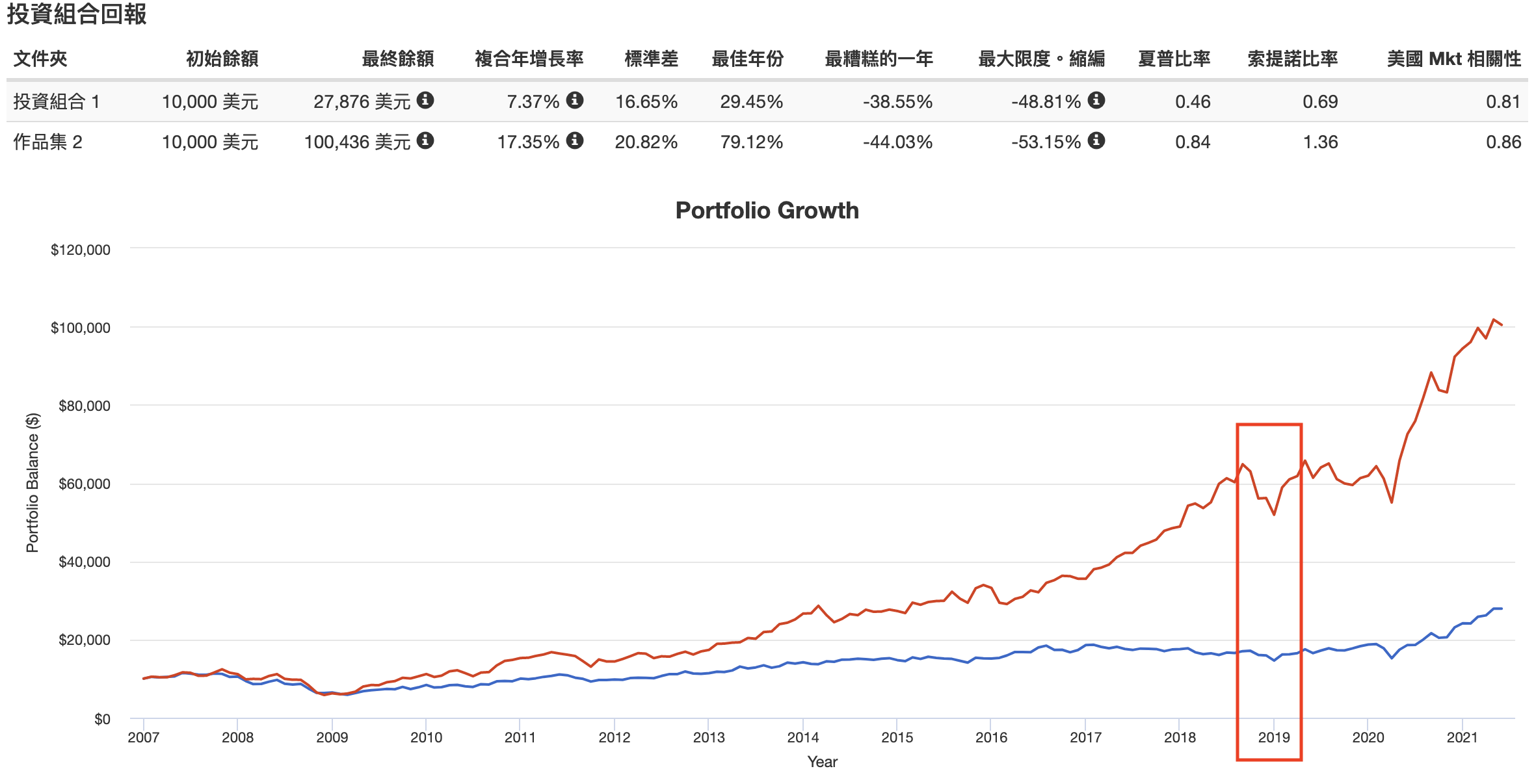

回測模型

2018年的大事件

VOX: 紅線/FDN:藍線

VOX: 紅線/FDN:藍線

特別注意2018年兩檔資訊科技ETF都是下跌的狀態,以總體經濟面向來說2018年中處在一個中美貿易戰時間點,為何中美貿易戰影響資訊科技?

美國於2018年4月16日公佈針對中國大陸中興通訊與華為兩家手機和通訊設備大廠的制裁決定,更是進一步地將美中兩國貿易衝突推向另一個高峰。對此,美國商務部宣佈中興通訊違反了對美國政府的承諾,因此宣佈對中興通訊實施為期7年的出口限制,亦即在未來時限內美國零組件廠商不能出口相關產品給中興通訊,而據統計中興通訊的零組件當中約有20-25%是由美國廠商提供,這項影響也間接影響到了美國的出口貿易。

為何美國要對中國提出貿易限制?主因是中國的科技技術愈來愈進步,從政治經濟學的觀點來看,美中近期的貿易競爭必須要放置在美中全球價值鏈整體變化的視角來看,才能夠更清楚地了解到為何美國必須要在5G產業的發展上和中國大陸進行一場科技冷戰,藉以維持其在未來高新科技產業發展之主導和領先地位,因為美國預防中國提前一步科技領先,所以以貿易限制來打壓中國,那這邊就可以知道美國自己清楚中國的實力已經快要超前,這時可能是一個賣出訊號,一方面美國科技可能敵不過中國,在出口政策上限制美國廠商出口零件,間接影響美國廠商的營收。

(圖片取自於MacroMicro財經M平方)

(圖片取自於MacroMicro財經M平方)

上圖為美國股市總市值/GDP,市值與 GDP 比例,可視作股價與實際經濟成長間的比例,投資人可藉此觀察股票市值成長,是否確實來自實體經濟增長的支撐,例如2018年9月中數值明顯下滑,表示中美貿易戰確實對美國也是有影響存在的,到了十月指數更是急速下滑,這時的美股大多屬於跌大於漲的情形,因為中美貿易戰屬於一個長期性的未知數,所以投資人2018年十月先行出場另換標的。

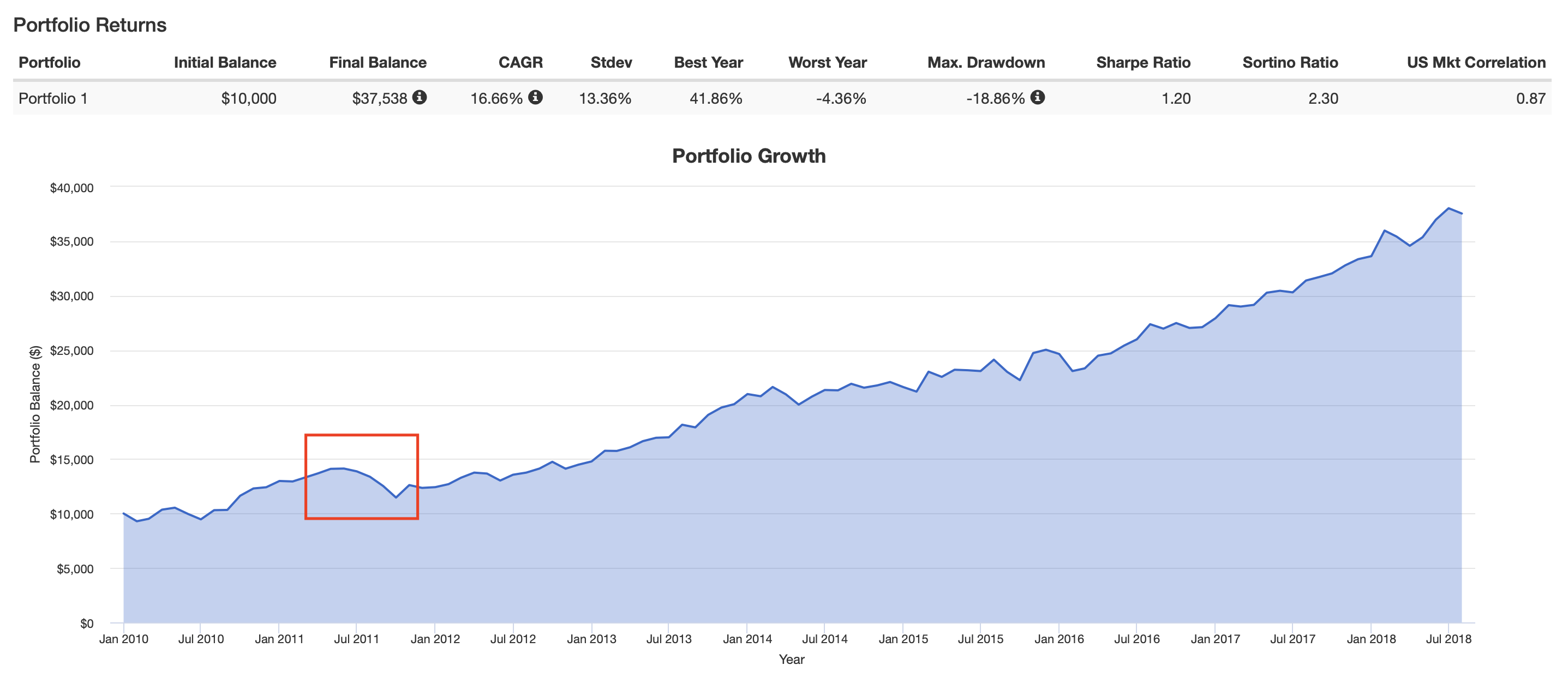

試算一下,2010年開始陸續推出許多智慧型手機,網際網路開始受到重視,我們若從2010年開始投資進場,直到2018年10月開始美國股市明顯受到影響下跌,所以出場點就抓在2018年9月底,也就是說持有時間為2010年到2018年9月,這裡以兩份資金各100%計算,VOX的複合增長率只有8.52%,比起FDN的21.87%稍嫌不足,再來看到夏普比率FDN更是優秀,總體而言FDN的表現更上一層樓。

操作方式

暸解自己的損益策略

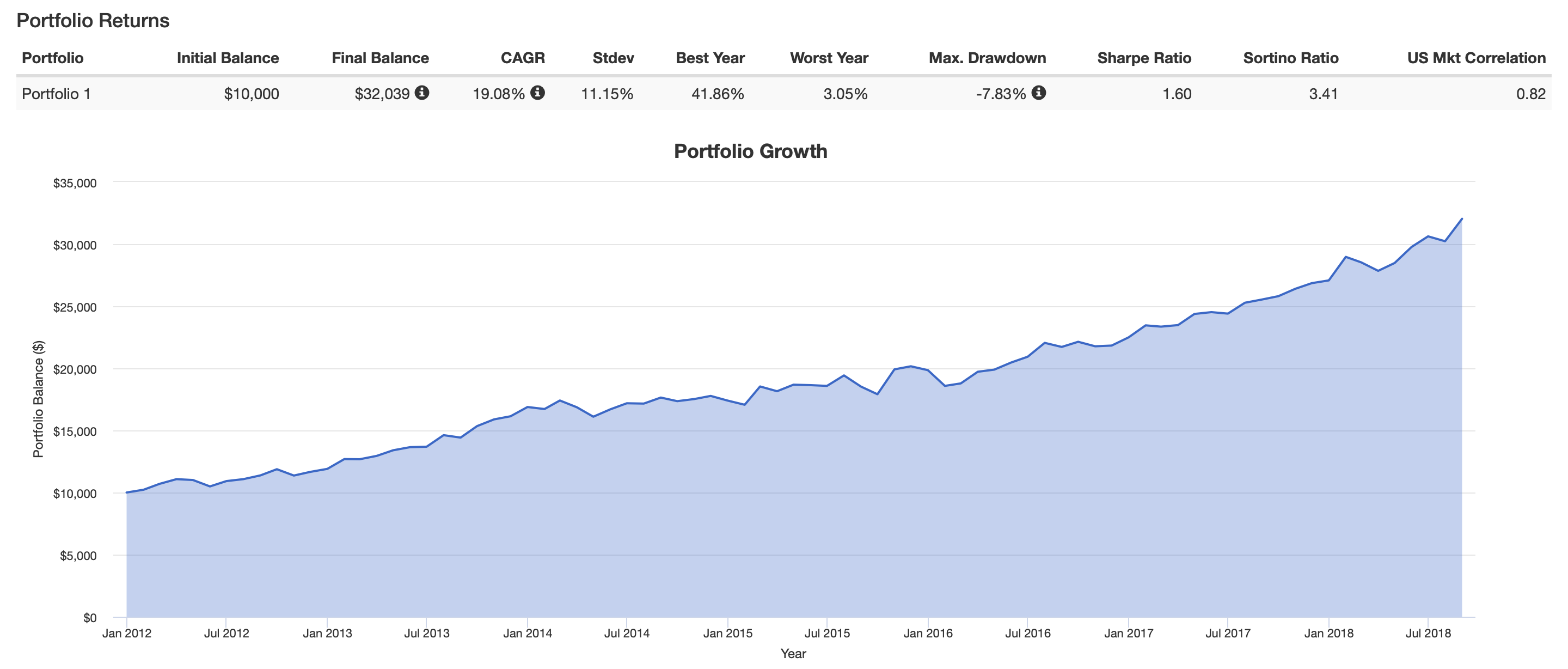

上圖用60%放在獲利較快的FDN+40%資金放在穩定型的VOX形成一個投組,複合年增長率在17%左右,但因在2011年有一波最大回檔,所以可能2011年要先行出場避險,但由於每個人的風險承受度不同,若能夠承受較大的風險回檔則可以享受更多的報酬。

2011年發生了什麼?

(圖片取自於MacroMicro財經M平方)

(圖片取自於MacroMicro財經M平方)

2011年六月希臘遇到債務危機,面臨破產危機。德國、法國、英國等歐洲強國,則致力替希臘找尋解決之道,揭起2011年下半年歐債危機反覆上演的序幕,相隔一個月,七月時美國一度瀕臨破產,四月初時,美國財政部提出警告宣言:「本部現在預測,最遲到5月16日就會達到舉債上限」。當美國達到舉債上限時,將無法籌借新款,讓政府經費用罄,無法因應支出而停止營運,更進一步的美國將無現金償還到期的債務,出現破產。美國是世界最大的經濟體,如果破產了,將是史無前例的恐慌,當時美國調高債務上限,所以繼續借錢以債養債的概念,這時就要有警惕,因為如國債務持續擴大,代表股市隨時都可能遇到2008年金融海嘯的時候,所以在2011年七月時可以先行出場。

聯邦危機

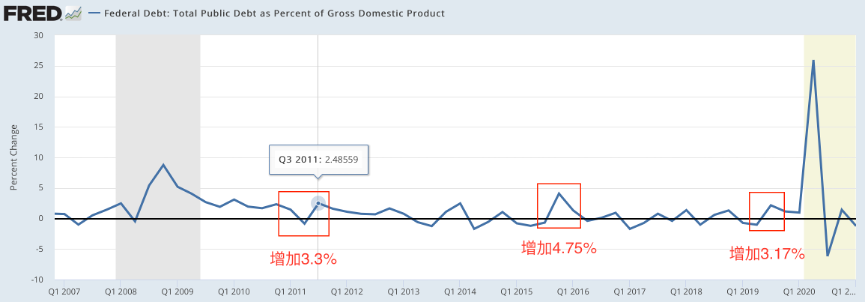

(圖片取自於FRED聯準會官網)

查看聯邦債務與美國經濟產出的比率,這可以表明經濟健康狀況和政府借款的可持續性。

在2011年第二季到第三季債務比變動率提升3.3%,代表上面提到美國正面臨一個負債現象,負債這件事情會導致經濟上受影響,更何況美國是大國,很容易牽動全世界,再去看2011年到2019年中,有三次變動率都來到3%以上,可以去注意一下債務危機是否影響股市?

在2015年底債務提升,隔年股市就有下滑現象,在2019年債務也有提高,正巧2019年8月也面臨市場殖利率倒掛,就是短期殖利率高於長期殖利率,是一個不太好的現象,這些都是影響股市發展的原因。

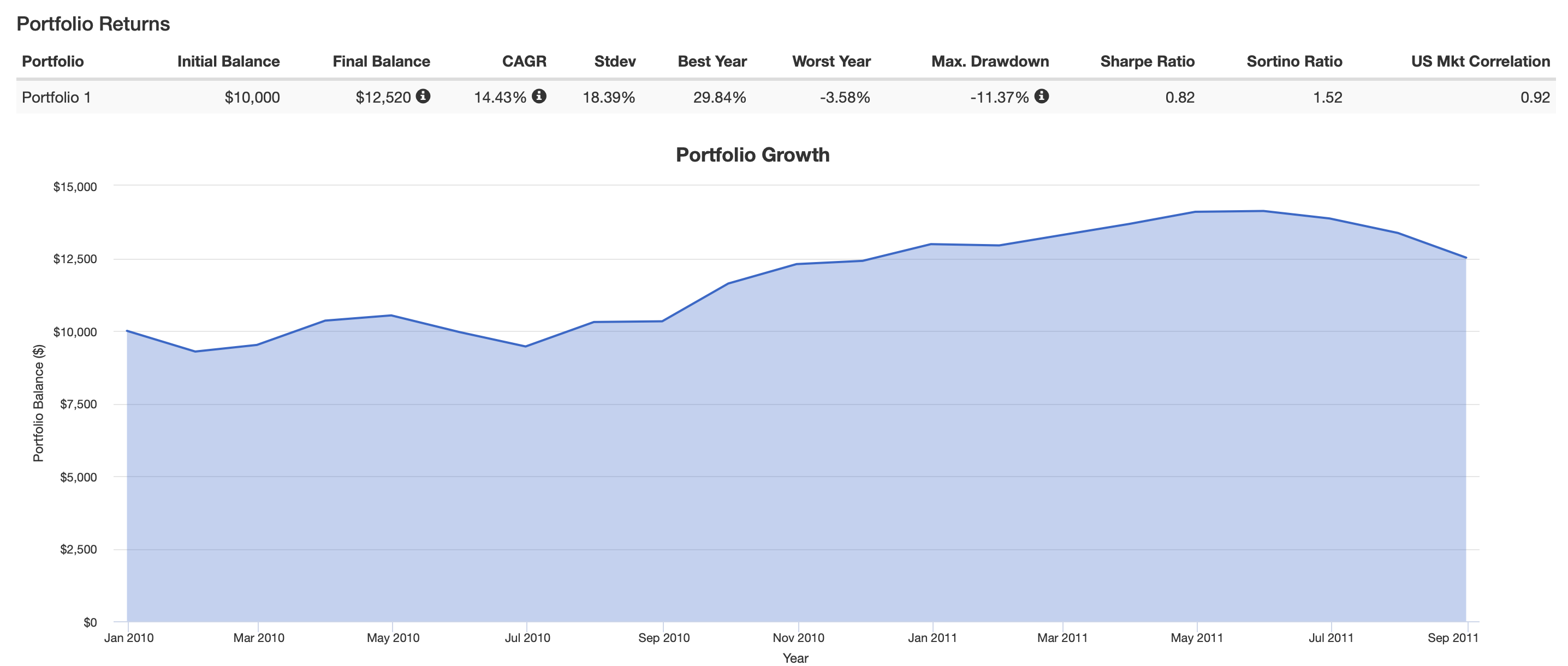

第一次進場

第一次入場在2010年投入資金,在2011年7月底出場,預防再次遇到金融海嘯,這次總獲利有33%,這當中你所需承擔的最大風險就是下跌10%,整體來說複合年增長率有20%算是不錯的水準。

第一次入場在2010年投入資金,在2011年7月底出場,預防再次遇到金融海嘯,這次總獲利有33%,這當中你所需承擔的最大風險就是下跌10%,整體來說複合年增長率有20%算是不錯的水準。

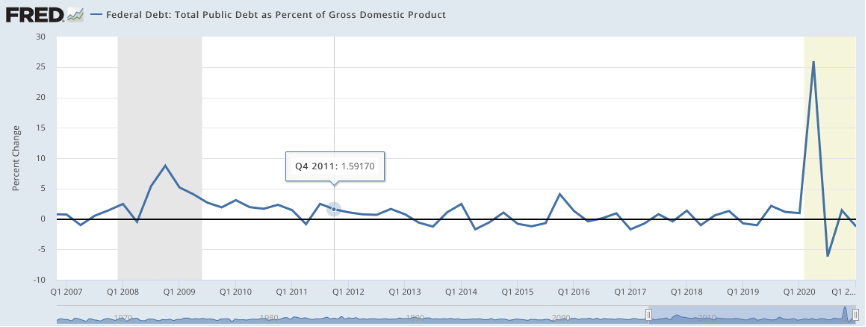

第二次進場

(圖片取自於FRED聯準會官網)

(圖片取自於FRED聯準會官網)

2011年第四季得負債變動率有下降,表示債務風險有受到控制,那2012年初就可以再次進場,前面有提到2018年中中美貿易戰,是中國與美國之間的科技戰影響到了美國公司出口,在2018年9月底賣出避開風險,這中間的獲利率為210%,複合年成長率為18.5%,承擔的風險只有7.83%,這項投資組合是一個只需承擔不到10%風險來賺取18%報酬,是一項不錯的投資組合。

結論與比較

這次的文章內容較長,幫各位在總結時整理脈絡。

一、藉由過去的歷史回測與對未來產業的分析決定通訊板塊是我們看好的未來產業。

二、分析標的ETF的成分股,確保投資標的不會太分散或風險太高

三、使用回測模型搭配設定的區間觀察歷史走勢

四、設定自己的進出場策略並搭配回測做風險與報酬率分析

以上四步驟是分析給每位投資人在接觸新的投資板塊時該有的準備,並且跟文章的內容一一呼應,我們在投資一塊新板塊時應該要暸解自己為何看好這類產業,不僅僅是用感覺,而是要搭配未來趨勢與歷史模型,將過去融合預測來佐證我們的看法。

問題與討論

看完這麼精彩的文章,內容從選股到進出場策略一次包,想必各位也頭昏腦脹了,這裡給各位比較基本的任務,不然可能大家要對投資敬而遠之了…

1.首先找出想投資的板塊,並給出相應的理由解釋,呼應了文章第一段:為什麼是…?

2.做出自己希望的投資組合,大約2~4檔ETF,並分析其標的,提出選這檔ETF的原因。

這裡是Tim&Danny,若想暸解更多有關ETF的資訊,請經常關注ETF先生喔!讓我們一起享受投資的樂趣吧!

留言區