REITS

REITS為不動產投資信託基金,REITS可以分成三種類型,分別是權益型、抵押權型、混合型。目前市面上,主要都是以權益型的REITs佔大多數。而權益情REITS也就是把募集到的資金,直接投資實體不動產,獲得所有權,經營之後能產生收益,主要收入為不動產的租金收入,或者是買賣房子賺到的價差。

REITS投資的範圍很廣,像是有投資醫療型的REITS,有投資住宅型的REITS,而SPG為投資商業零售類型的REITS。

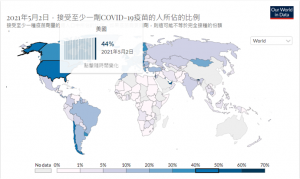

疫苗接種

2021年REIT明顯回暖,REITS主要投資的物業類別,像是大型商超、住宅飯店等等,而這些產業在2020受到疫情的影響,有很大的打擊,隨著美國大量人群感染病毒得痊癒及快速的疫苗接種(僅次於英國的50.8%、以色列的62.4%),達到群體免疫的事情可望在下半年度發生。經濟活動回溫,使租金收取率與出租面積好轉,在美國股市創新高之際,REITs仍有落後補漲空間。

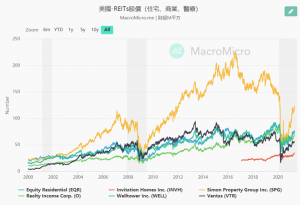

美國REITS相關公司股價

經濟回穩,美國房地產投資信託公司的股價也逐漸表態,有些個股其股價已經回升,甚至超過疫情爆發前的股價,像是INVH、WEII。而大多數的房地產投資信託公司的股價都正在回升至疫情前的股價,像是SPG、EQR等等,而這些房地產投資信託公司我認為有些是值得多加留意。

SPG

SPG為西蒙地產,在全球擁有230多個標誌性地產,96%的地產位於前十大經濟體,其資產負債表全行業第一,許多高端購物中心,以THE MILLS品牌命名,除購物中心,其商業地產還涉及餐飲、酒店等。

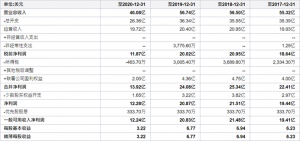

西蒙地產在北美、歐洲及亞洲資產可達數十億美元,去年也因為疫情的關係,大型購物中心在不同地區受不同程度的影響,房東收取資金自然也會變少,導致2020營業總收入下降了18.79%,從原本的56.74億降至46.08億。

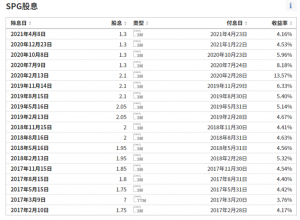

SPG股息

美國整體平均股息殖利率大約落在2.2%左右,表現比較好的是REITs房地產投資信託、電信公司、公營事業,他們的殖利率才會有比較高在3.5~6%的水準。

以股息回報為主要收入來源的REIT,SPG的股息從原本的2.1美元下降至1.3美元,股息殖利率下降至4.16%,股息下降必定會影響到股價上不去。但值得思考的是此次的股息下降是一次性的還是永久性的,疫情爆發導致的租戶減少、租金降低,等到疫情過後,商戶出租率上升、租金回升,我認為對SPG的股息必定會影響。

SPG投資

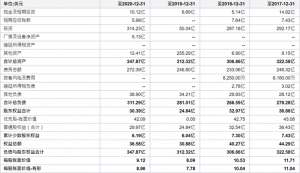

在疫情之下,有些租戶過不去,西蒙地產在2020收購了Fover21、JC Penny和Brooks brother,讓SPG在2020在投資的花費上達314.23億美元,其總資產增加了11.38%,來到347.87億。

疫情導致的股價重挫,在去年年底開始逐漸回升,但就營運方面,我認為還沒開始回穩,等到群體免疫的時候,人民必定會報復性消費,再加上SPG收購了3間公司,到時候營運收入、股息等各項數據必定也會跟著表態,股價也會回到疫情前的水準,甚至更好也說不定。

留言區