內容、內容目錄、頁面內容

引言

投資是一門學問,也是一門藝術。想要在投資的道路上走得更遠,除了需要不斷學習和積累經驗之外,還需要掌握一些重要的指標和工具。

上一篇文章我們提到了許多工具來評估風險,其中夏普值和報酬風險比是兩個最常用的指標。它們可以幫助我們衡量投資的績效和風險,從而做出更明智的投資決策。

報酬風險比是什麼

- 報酬風險比 = 報酬%數 / 最大回檔%數(MDD)

- 最大回檔(MDD)是指投資組合從歷史高點到低點的最大跌幅。最大回檔是衡量投資組合風險的重要指標。

如何計算與使用這個指標?

- 挑選高報酬風險比的可以在承擔同樣的回檔比例時獲得更高的報酬,但同時要記得在觀測該指標時,要同時注意他的最大回檔

- 舉例來說,假設有兩個 ETF,A 和 B:

- ETF A:預期報酬率為 10%,最大回檔為 20%。

- ETF B:預期報酬率為 15%,最大回檔為 30%。

- 計算報酬風險比

- ETF A:報酬風險比 = 10% / 20% = 0.5

- ETF B:報酬風險比 = 15% / 30% = 0.5

- 比較:從報酬風險比來看,兩個 ETF 相同。但是,ETF B 的最大回檔較高,意味著其風險也較高。

夏普值 (sharpe ratio)介紹

- 夏普值是一種衡量在同樣風險時,可以獲得多少報酬的其中一種方式。

- 夏普值 = ( 年化報酬率 – 無風險利率 ) / 標準差

- 無風險利率指的是投資者在沒有承受任何風險的情況下可以得到的投資回報率或利率。

- 以美股市場來講,像是美國短期債券、銀行定期存款這樣的商品所提供的報酬就會拿來當作無風險利率

高夏普值的標的優點

- 所以如果選擇的標的具有比較高的夏普值你在相同的風險下,所能預期得到的回報也比較高。像是這樣的標的在能夠得到超額回報的同時也能考慮到標的的波動度。

- 舉例子來說

重點注意

- 夏普值有可能是負數,負數代表的是在承擔同樣的波動情況下,你將資金放在債券或者銀行定存反而還更好,所以說,標的中的高夏普值必須要是正數,不然你能選擇無風險並且更漂亮報酬的商品(美國短期債券、銀行定期存款)

實際案例

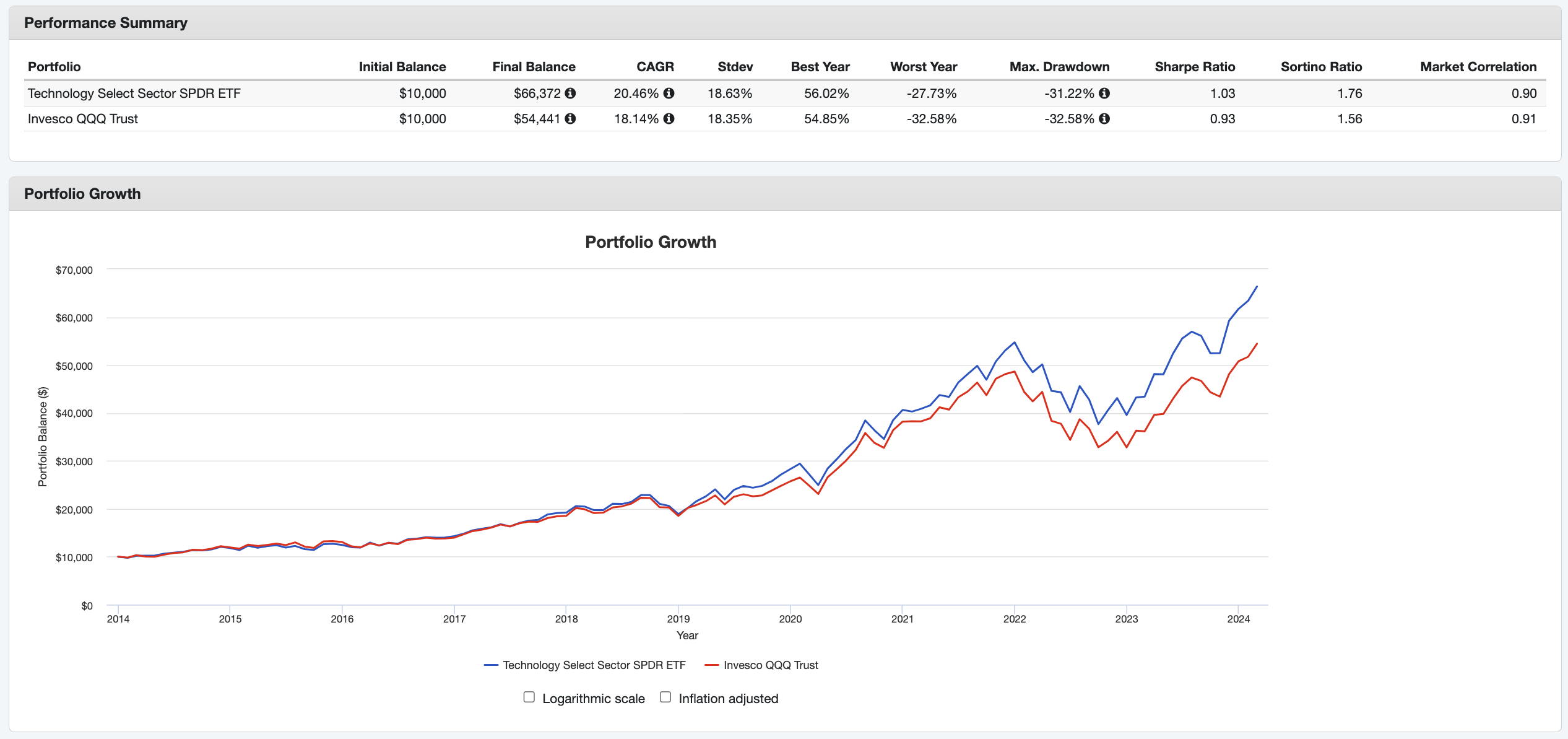

以上是 QQQ 與 XLK 兩個同樣是投資美國科技股,我們將他們十年的資料拿來回測,在不平衡的前提下,

| 指標 | XLK | QQQ |

| 最大回檔 (MDD) | 較低 (勝) | 較高 |

| 夏普值 | **高** (勝) | 低 |

| 報酬風險比 | **0.63** (勝) | 0.58 |

整體評估下來,如果要投資美股科技類的 ETF,那 XLK 的表現是優於 QQQ 的。

ETF 先生挑選標的 SOP

- 評估自身希望承擔的最大回檔%數

- 篩選掉能夠承擔的回檔能力外的標的

- 剩餘的標的綜合報酬風險比與夏普值一起評估

總結

好了,以上就是今天關於夏普值與報酬風險比的分享。

不知道你是否已經掌握了這兩個指標的含義和應用?

如果你還有任何疑問,歡迎在評論區留言交流。

最後,再送給大家一句話:

投資有風險,入市需謹慎!

希望大家都能在投資的道路上取得成功!

One comment