中國的特斯拉?

產業剖析:NIO屬於純汽車產業,也就是所謂的資本密集型產業,這類型產業的目標為規模化生產製造,減低生產成本是達成營利的關鍵。NIO僅有電動車設計、軟體開發掌握在自身企業手中,其餘都是外包,這很可能影響成本控制與技術發展,反觀特斯拉許多生產線技術都掌握在自己手中,且特斯拉並非只有汽車一種業務,兩間公司在業務上其實有著極大區別。

關鍵技術換電站:換電站是蔚來汽車獨有的一項技術,有別於其他廠牌的充電方式使用充電樁,換電站更像是一座加油站的概念,車主僅須將車輛開進換電站後,系統將會自動從將車底的電池取下並安裝新的電池,而整個過程僅需不到三分鐘的時間,車主可以在下車買咖啡的時間完成別廠需要耗時許久的充電步驟,是蔚來汽車具備的最大優勢。

以下列出兩點換電站帶來的影響。

- 更方便的充電系統:以中國市場而言,換電站系統比充電樁系統更有市場,由於中國的住房形式多以公寓、大樓小區為主,不像歐美國家的住戶有自己的庭院與較大的車庫空間可以裝配充電樁,所以換電站服務直接有效解決這項通點。不過這種系統相較於充電樁成本更高,所以各大車廠才決定維持原本的充電樁系統,但由於蔚來的主要市場是在中國,所以配合當地使用者的習慣也是企業無可必免的考量。目前蔚來汽車的充電站已經申請中國列入國家新基建的項目之一,有了政府支持後,相信成本問題可以降低。

(上圖取自蔚來汽車官網)

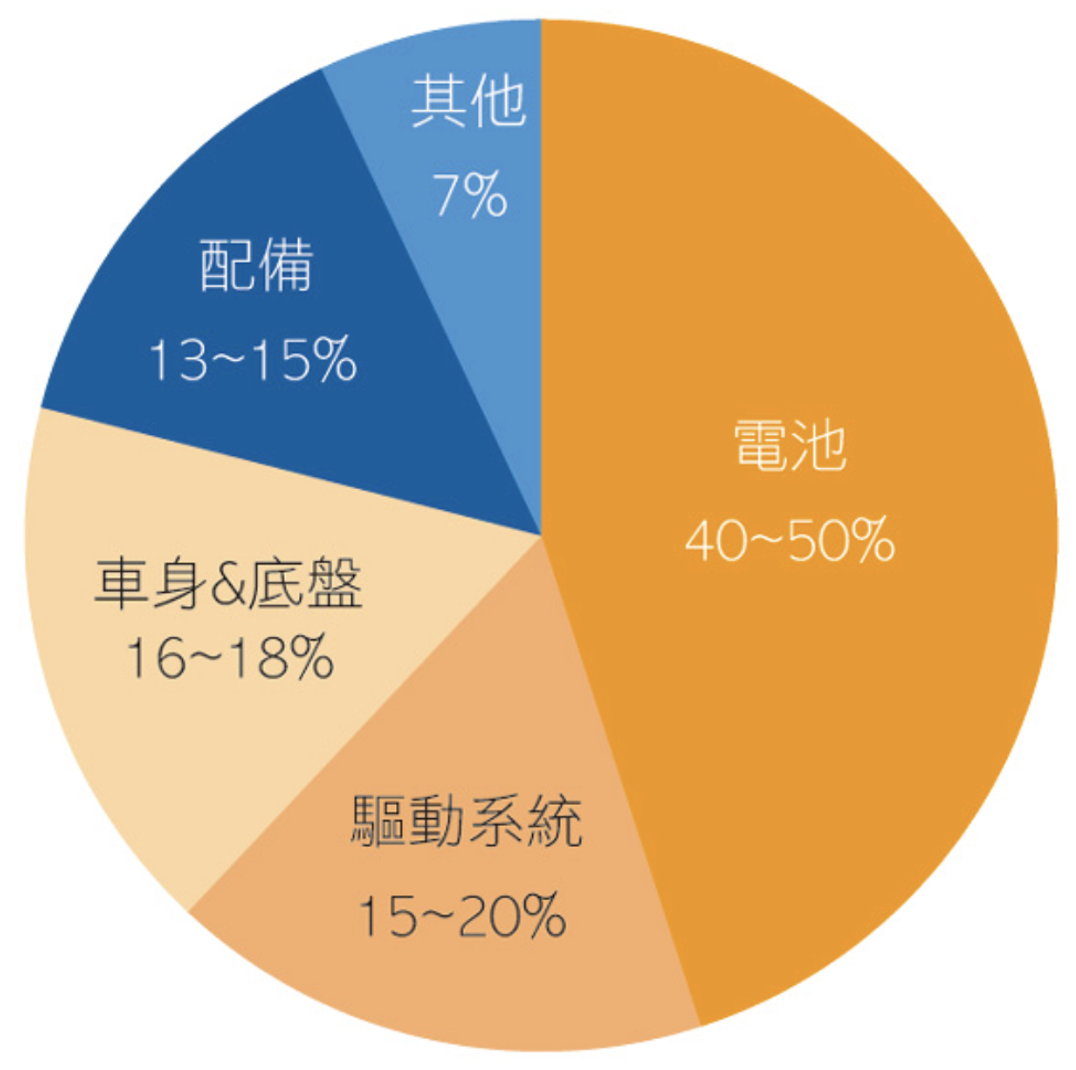

- 車價與電池脫鉤:電池在生產成本與二手市場中有舉足輕重的地位。電池佔整輛電動車的生產成本高達一半,若使用充電站的方式更換電池,消費者可以省下一大部分持有電池的成本,相對車廠更有機會壓低價格,進而跟燃油車競爭。在二手市場上消費者也不須承擔電池耗損的風險,對於買家來說更省心省力,對於賣家來說則可以以更好的價格脫手。

(上圖取自DIGITIMES科技網)

NIO基本面分析

中國市場 vs 外國市場

若NIO想要打入國際市場,首先必須面臨的最大對手是特斯拉,主要有兩點困境必須解決:國際營運模式調整與提升充電站優勢。

首先中國企業的營運模式與外國(特別是美國)的營運模式不同,中國企業往往可以獨攬國內廣大市場,因而導致公司在初期階段設置的營運方針與盈利模式都是以中國市場為主,出現一套專屬於中國市場的盈利模式,不過一旦放眼全球,許多原本的優勢,例如:品牌知名度與關鍵技術應用,將需要時間去證明是否能有效複製。

前面也提到,充電站的裝置對於中國或與之相近的東亞國家皆較有吸引力,反觀歐美國家大都有較普遍的充電樁與家用充電裝置,也就是說若NIO想要開發這塊市場的話,無疑要在歐美廣大的幅員地區架設一定數量的充電站(每個充電站價格約200萬RMB),這對於公司的成本無疑是極大的負擔,也是為什麼充電站這個系統並沒有被歐美國家的電動車廠商普及使用的原因,且若NIO僅針對東亞市場,以日韓兩國具有較高消費能力的國家而言,韓國對自身國家品牌忠誠度很高,日本是老牌汽車大國,NIO將很難打入這兩片市場,而東南亞國家的消費能力普遍不高,更難去負擔較高昂的電動車開銷。

總而言之,目前NIO似乎並未解決這項問題,那麼投資人就必須時刻注意該公司是否在中國市場已達到飽和,因為屆時極有可能導致營收或銷量的下降,除非公司有針對國外市場制訂新的策略。

營銷比率 vs 公司股價

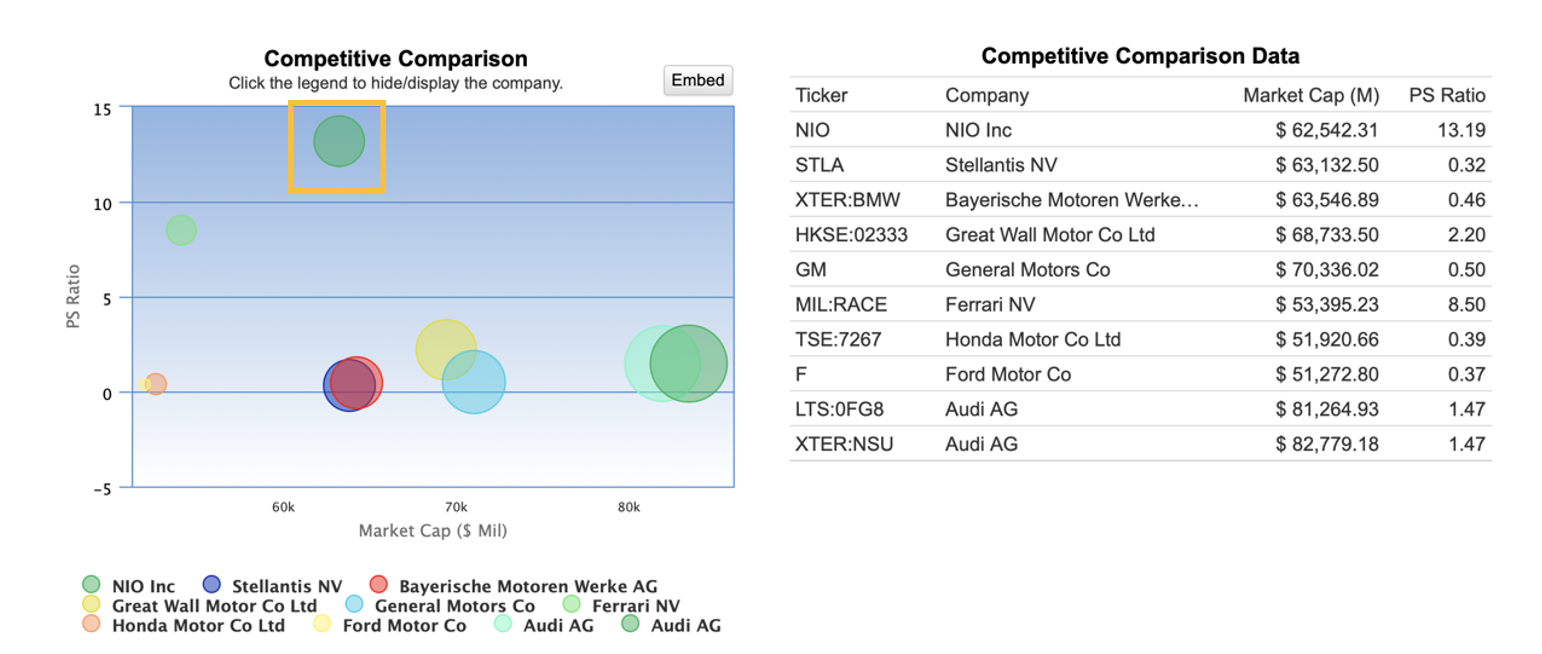

市銷率(PS RATIO)=股價/每股營收=(股價 × 總股數)/營收=總市值/營收

通常PS RATIO越小,則被認為投資價值越高,代表能用便宜的價錢買到營收較好的公司,基本上與本益比相同,都是抓出高估或是低估的參數,當然並不是說僅僅參照PS RATIO即可得知股價接下來的反應,而是我們在分析一家公司的時候可以利用PS RATIO與股價的變化關係找出我們想要的數據資料,進而從財報中看出營運狀況的端倪,在以下兩張圖中,我們可以看到基本上PS RATIO和股價是呈現高度正相關,這也是必然的結果,因為比率中的分子就是股價。

(上圖取自Ycharts)

(上圖取自Ycharts)

(上圖取自finviz)

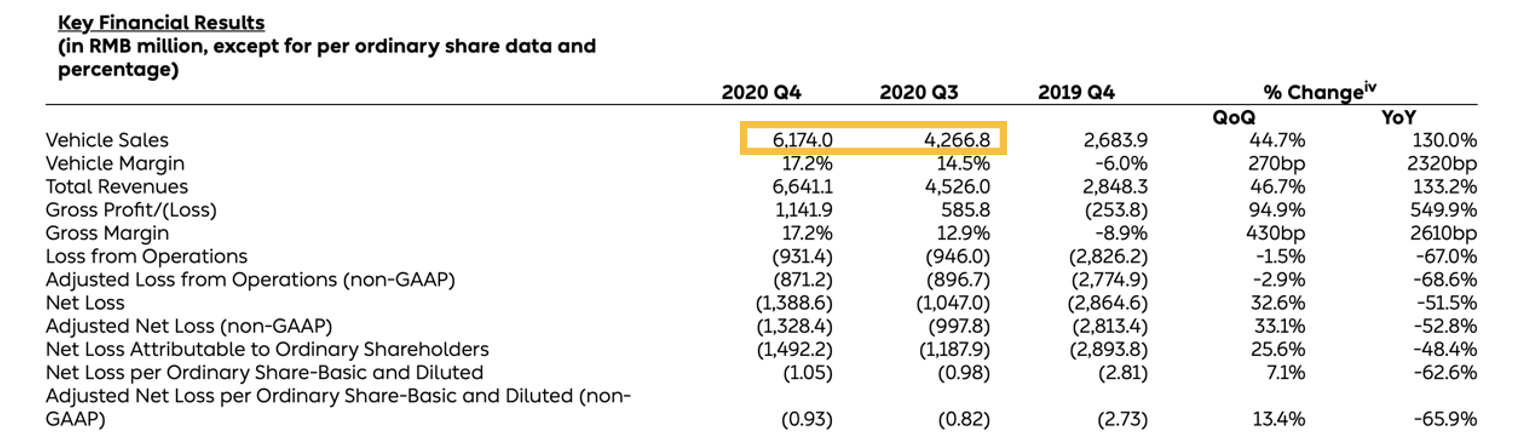

在上面兩張圖的黃色框中我們可以看到在2020年六月到七月間,市銷率有一個明顯的升幅,這時候的因果關係就十分重要,到底是由於股價上升(分子變大)還是營收下降(分母變小)導致市銷率上漲,若是前者同時帶動營收上升是我們最樂見的情況,但若是後者我們則不樂見。

(上圖取自NIO官網)

就結果論而言,我們可以看到去年2020Q3的營收還是十分不錯的,甚至這樣的榮景持續到當年的Q4,可以判斷股價的上升帶動市銷率的上漲,而其營收也是有正向成長的趨勢。

當我們確定這間公司有在持續進步後,很多人可能想要開始進場佈局一些部位,不過這時候先別急,我們來看看其他選項,接下來我們要比較NIO跟其他電車公司的營銷比,判斷目前的股價是位於高點還是低點。

(上圖取自Gurufocus)

(上圖取自Gurufocus)

我們可以看到NIO(黃框)的PS RATIO相較於其他競爭對手中特別高(除了表中沒列出的特斯拉約為19,僅看特斯拉的話就可以看到NIO的優勢),反而其他的公司都是屬於傳統汽車大廠,例如:通用、BMW、法拉利、本田,其中的業務成分也與NIO不同,不過我們可以想像出NIO的數字過高可能是由於分母(sales revenue)過小,相較於傳統汽車大廠的營收,NIO自然無法相提並論,不過日後若能改善這點我們將預期該公司未來基本面即將好轉。

投資建議

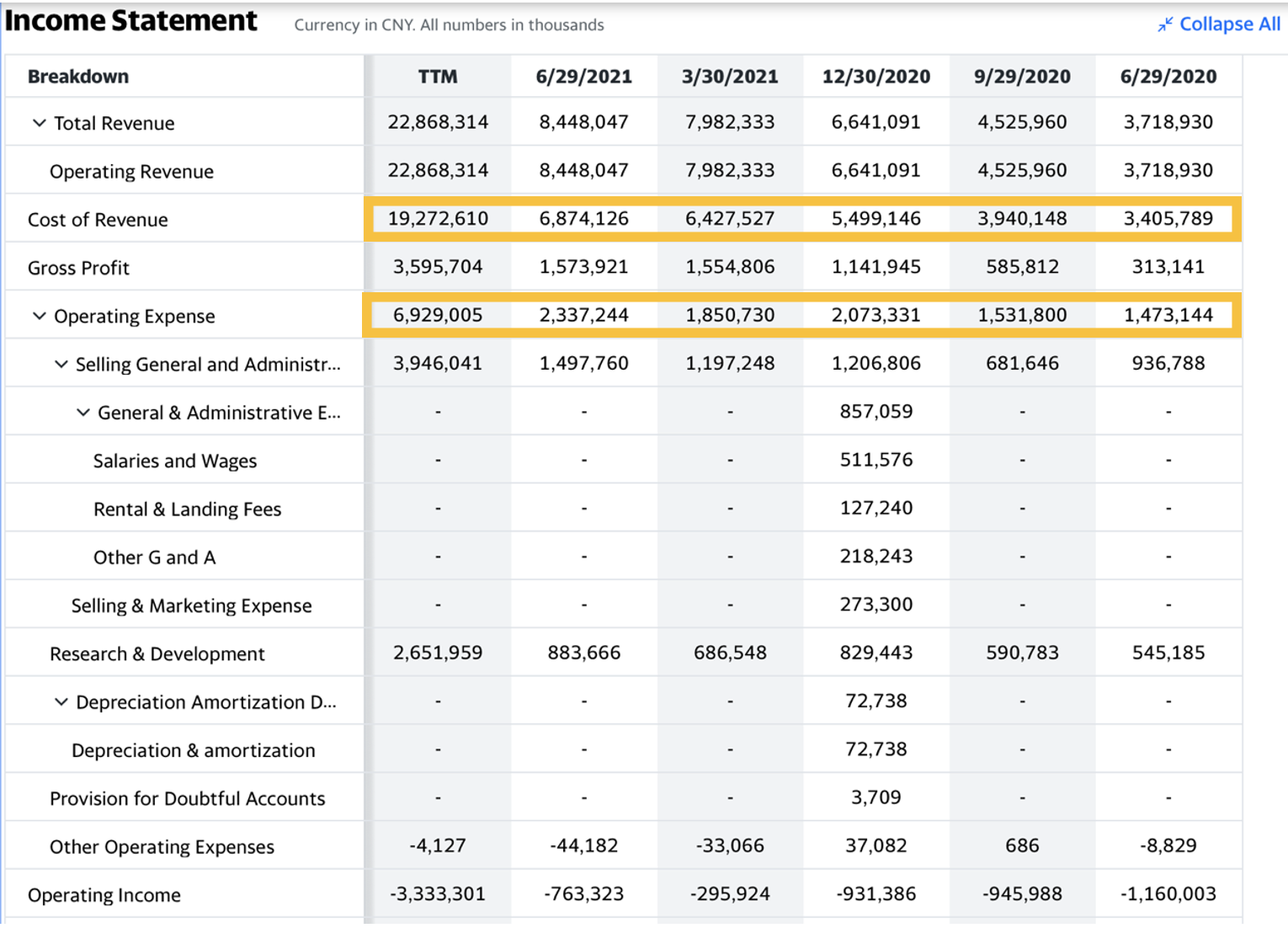

營收是否有機會轉虧為盈是一大重點!

我們都知道一間公司若不能維持正向的賺錢現金流,那麼該公司的投資價值將會大打折扣,我們看下圖中NIO的損益表即可得知營業成本與營運成本兩項數值過高,目前基本上吃掉全部的利潤。

營業成本包含人工、材料、廠房的支出,NIO勢必要將生產線與廠房做垂直整合與規模化,否則過高的營業成本將會導致公司持續虧損。

營運成本包含研發產品、行政公務等費用,這部分也是佔有十分巨大的比率,對於整體關鍵技術的整合與開發,例如研發自己的電池系統,也是NIO必須面對的問題。

(上圖取自Yahoo finance)

(上圖取自Yahoo finance)

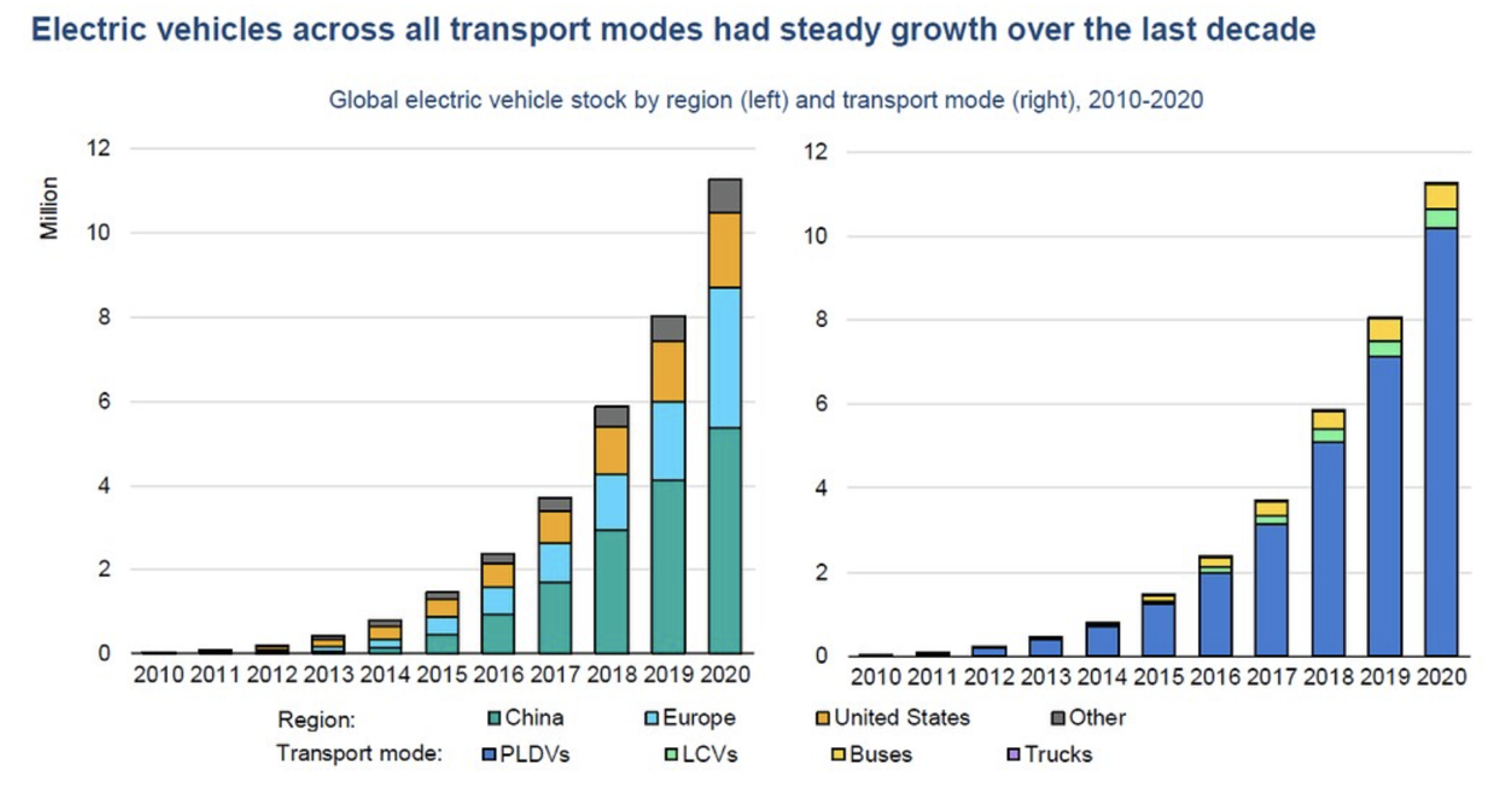

總體而言,我認為NIO這間公司還是有潛力的,首先電動車的趨勢勢在必行,若學習特斯拉對於關鍵技術的掌握,並穩穩吃下中國這塊市場,將會是我期望看到公司對於未來的走向,下圖中可以看到若吃下中國市場,將會得到高達佔比全球50%的汽車銷售量,且NIO的生產車型主要是PLDVs(輕型客車),幾乎佔比整體電動車市場的九成,銷量提升後伴隨的是壓低生產研發成本,目前整體的成本仍然過高,導致公司一直處於虧損狀態。

(上圖取自環境資訊中心)

(上圖取自環境資訊中心)

對筆者自己而言,若要投資電動車這塊產業,我僅會以少部分的資金投入蔚來汽車,無法創造營業利潤這點是最令人卻步的原因,因為許多電動車廠已經開始盈利,甚至把握有關鍵的技術整合與多方面的業務發展,例如美國的特斯拉與中國的比亞迪,接下來還會有一篇關於比亞迪的文章,請大家敬請期待。

這裡是Danny,若想暸解更多有關投資的資訊,請經常關注ETF先生喔!讓我們一起享受投資的樂趣吧!

留言區