想投資ETF,但不知道怎麼做嗎?

常常看到坊間廣告,宣傳ETF,點進去卻是一片錯著,再默默關掉頁面?

又看到誰誰誰、聽到誰誰誰『透過ETF』財富自由??……

.

.

.

世界上最好走的路,不是告訴你路的方向,

而是 有人帶你走 !

期權先生團隊,今天親自帶著你操盤。

開始前先思考清楚。因為,你會對財務自由不再感到新奇……

這篇文章,我會直接為大家揭露『投資ETF背後的思維模式』,以及『如何創造超高收益』的實戰操盤方式,以及公佈『投資組合內容』。

廣大的投資人,面對投資,往往最大的問題,往往第一都是:『要投哪一支?』

不管做再多功課,好像別人賺錢容易,自己賺錢運氣好;

萬一不幸虧損,又只能安慰自己『功課做不夠』。

『 ETF 』這個投資商品,就是來解決這個問題的!

只要你懂得箇中訣竅,它可以可以為你帶來長期穩定的100%收益。

準備好了?

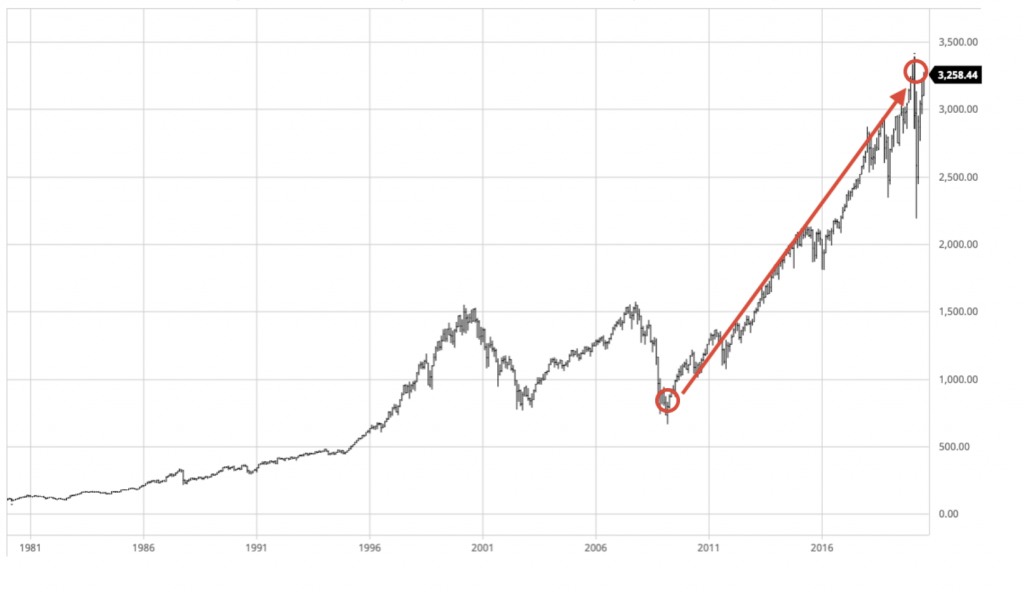

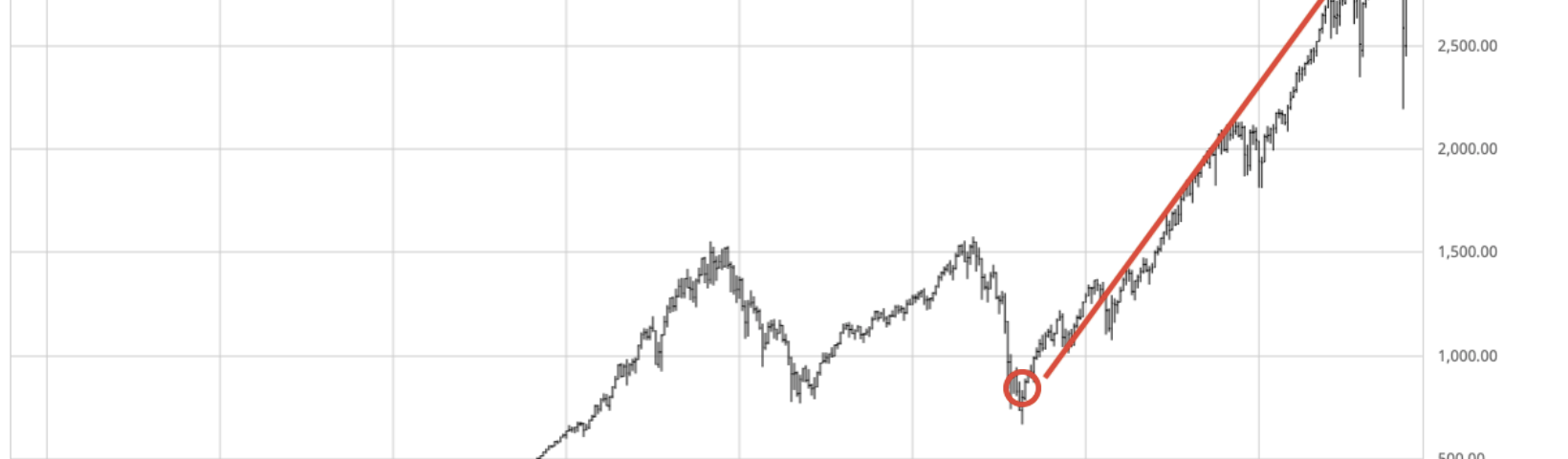

我們先來看張圖:這是美國股市『標普500』的長期走勢

(標普500:即直接代你投資 目前美國市場上 市值最大的500間公司)

你可以很容易的從圖中發現:長期看,市場的走勢始終是向上的。

期間或許會有波動,但長期來說,總體趨勢肯定是好的。

什麼意思? WTF?

我換句話說,也就是你只要投資的夠久!你就一定會盈利。

這句感覺沒有重點的話,其實相當重要:

『單支股票會起伏,整體市場會盈利。』

ETF的投資方式,就是選擇一個投資『整個市場』的標的,然後讓它自己穩健增長。

這期間,你就~ 啥活不必幹,把口袋打開,讓錢流進來。

這就是ETF的投資邏輯。

然而,天下終究沒有白吃的午餐。

投資過程中,有時隨著市場的大起伏,會有很大的風險。

期權先生的強項在於此!

透過大數據的量化分析,我們能透過長期的績效回測與各種複雜的數學公式,反覆計算與驗證投資組合,比較出各個不同的ETF,去掌控投資波動。

因此,我們在規劃ETF的建議投資組合中,就會去搭配不同種類的『資產』、或是『投資種類』,來達到分散風險的目的。

透過我們的回測,其中最好的選擇之一,是『 債券型ETF 』。

WHY?

通過大量回測,我們發現在大部分情況下,

股票漲→ 債券跌; 債券漲→股票跌。

這與投資人的心理預期有關。

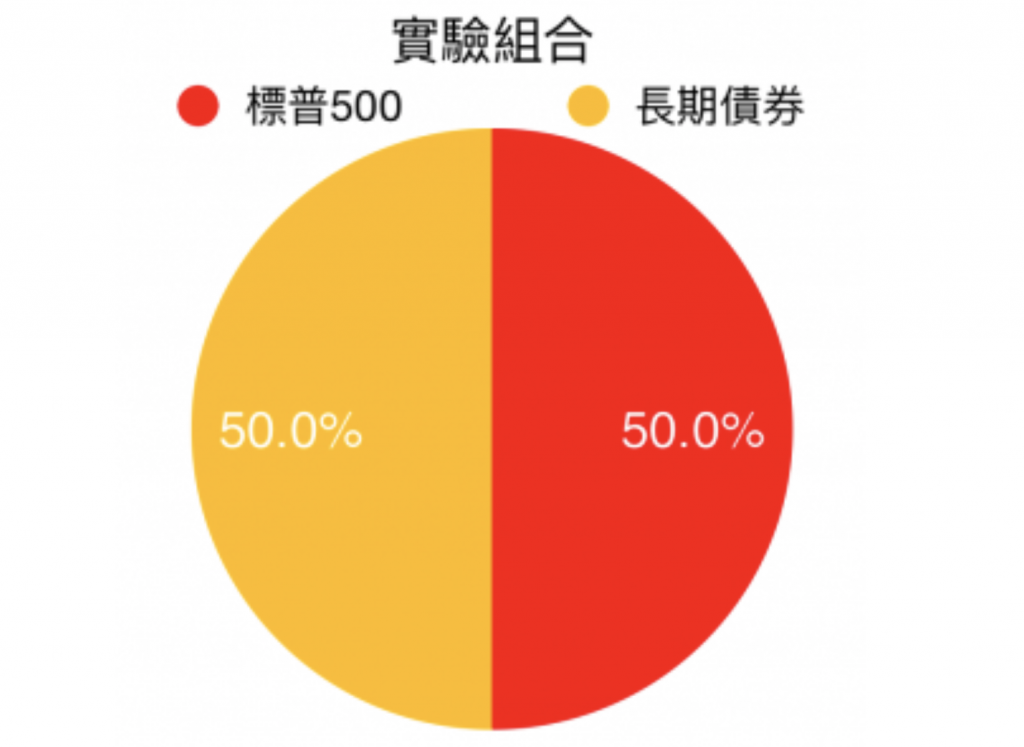

因此,我們小小的調整了整體資金配比。

我們把資金用來投資 總體股市(標普500)+債券,就可以在從之前的圖中,整體股市所帶動增長中獲利,並有效分散風險,減少波動。

透過上圖,以這樣的投資邏輯(有夠簡單),我們就可以創造出一個基礎的投資組合。

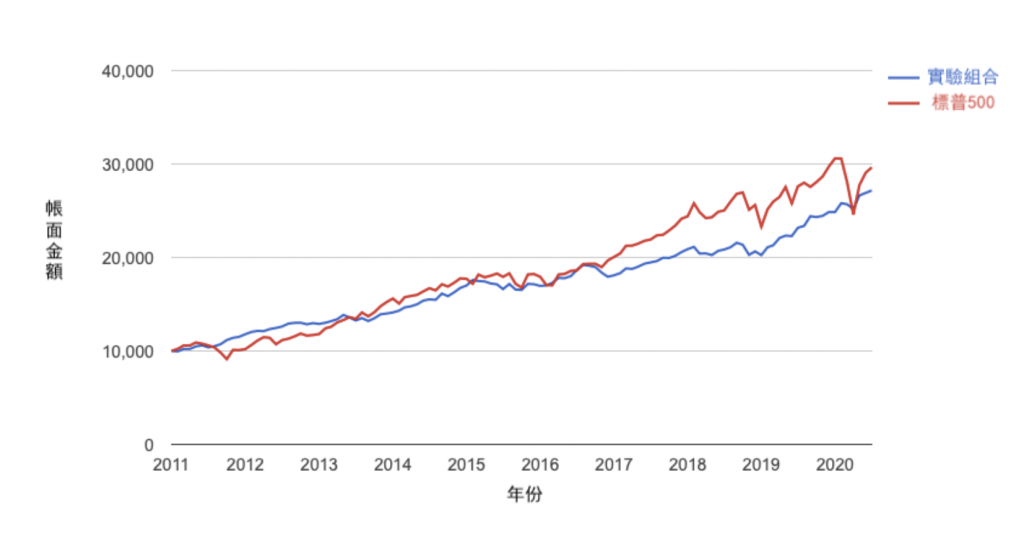

我帶著你看它的績效如何:

試算,我們在2011年時,把 $10000元 放在這個投資組合中。

MAGIC! 在2020年6月,就會變成27,173元,平均年收益11.1%

感覺厲害嗎?還沒完呢。

內行一點的投資人,就會提出疑慮。

這個組合的收益,是比標普500差的,我為什麼要用這個投資組合?

沒為什麼,因為它更穩健。

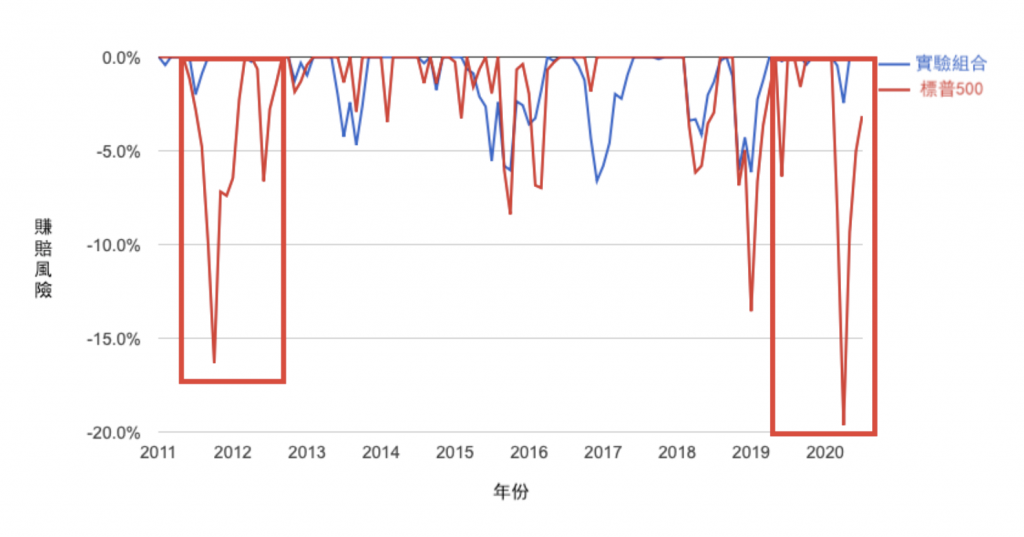

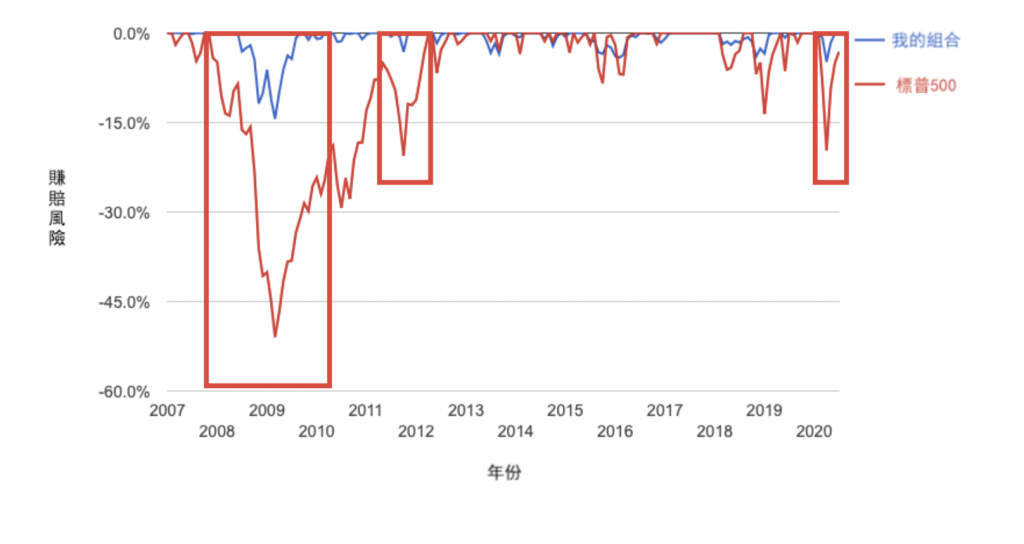

透過下圖,給你看:

這是一個風險的比較圖。

從圖中可以發現,我們只是簡單的搭配50%的債券到投資組合中,就可以有效的大幅減少風險,並維持穩健的一定利潤。

別急!

期權先生團隊,其實不會建議你使用這個組合。(外面已炒翻了~)

透過我們的專業的量化大數據分析 & 大量績效回測,我們就成功設計出

『更能渡過各種不同的經濟起伏週期』的ETF投資組合。

在我們的訂閱文章中,我們會教會你,該如何組出一個最適合你、而且投資的資金最有效率以及最高收益的ETF投資組合,讓你可以輕鬆的在『賺最多』跟『最安全』當中找到一個完美的平衡點。

訂閱我的文章,你可以很輕鬆的學會調整資金組合與投資比重,

甚至再超越上面的投資組合!

我們來做個簡單的示範,比如如何在種兩種不同的經境環境下、所適合運用的投資組合:

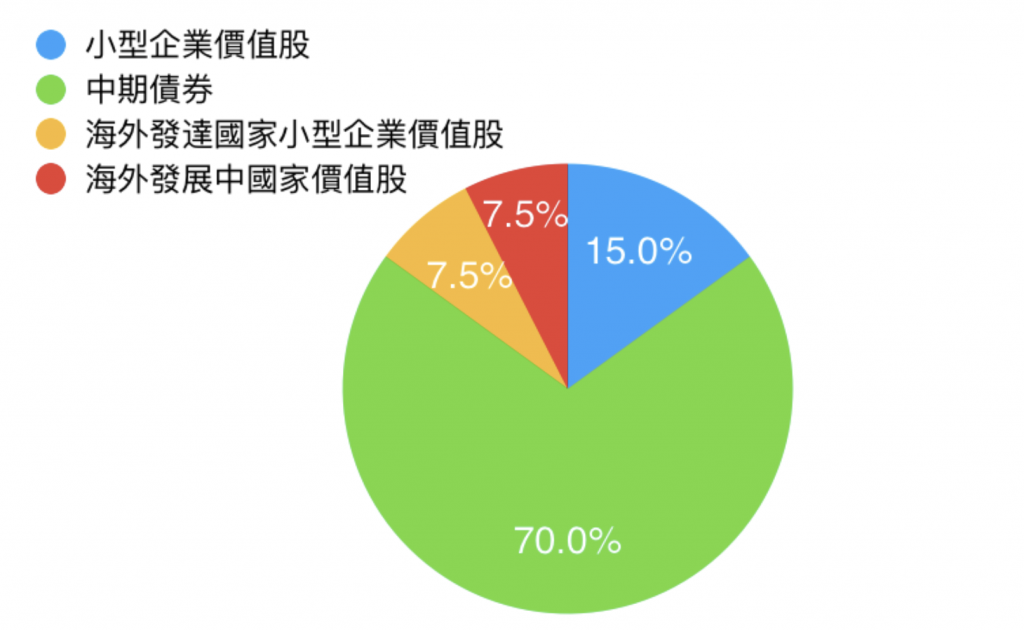

1.對抗經濟蕭條時期:『環遊世界』投資組合

這個投資組合,適合經濟蕭條的時期使用。

為什麼稱它為『環遊世界』呢?(不是調酒)

因為它有效地分散了投資風險(投資項目多元),而且避險的範圍涵蓋全世界。

(是全世界唷!資料庫回測的投資商品直接幫你篩選並且搭配好了。)

透過選擇全世界範圍內的價值股,可以有效的做到保值的目的。

同時,又投入70%的資金在中期債券中,因為中期債券是一種兼具收益和保值的投資產品。(同樣,我們經過嚴密的數據回測結果。)

同樣,期權先生團隊,一向以數據來說話:

赤裸裸的風險圖比較。

在圖中可以看到,即便是你我記憶猶新的2008年金融海嘯時期,對它也不會造成太大的影響。

環遊世界組合,就是『穩定增長』的代名詞;確認能夠保值,是它的使命。

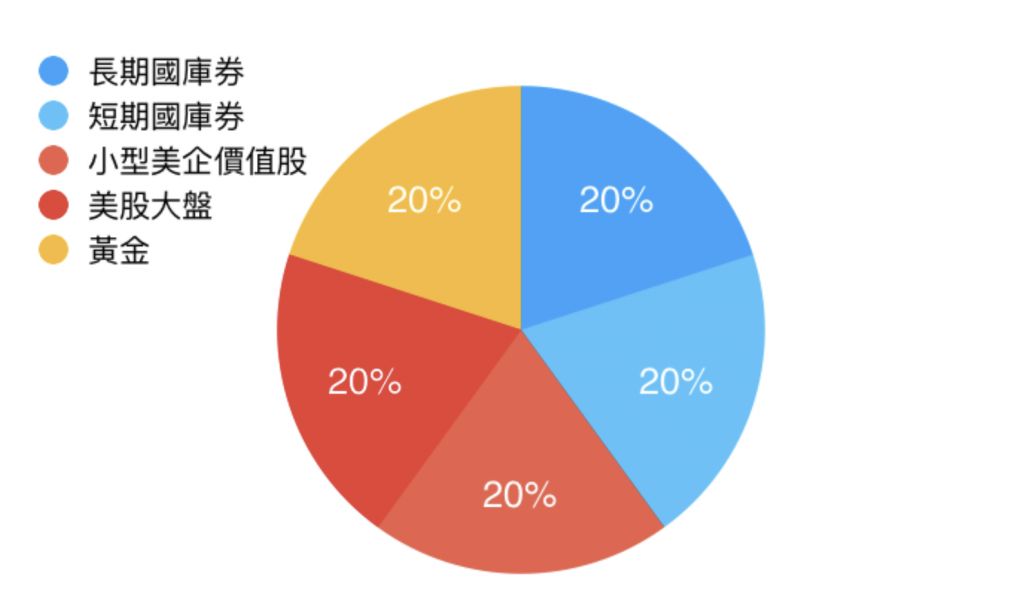

2.戰勝經濟穩定時期:『滴水穿石』投資組合

這個投資組合,適合經濟相對穩定的時期使用。

比起經濟蕭條,人人現金為王的時代,在經濟穩定、通膨的情況,追求收益就成為了這個時期的首要目標。

透過取代中期債券,我們換成長期債券、黃金、短期債券。

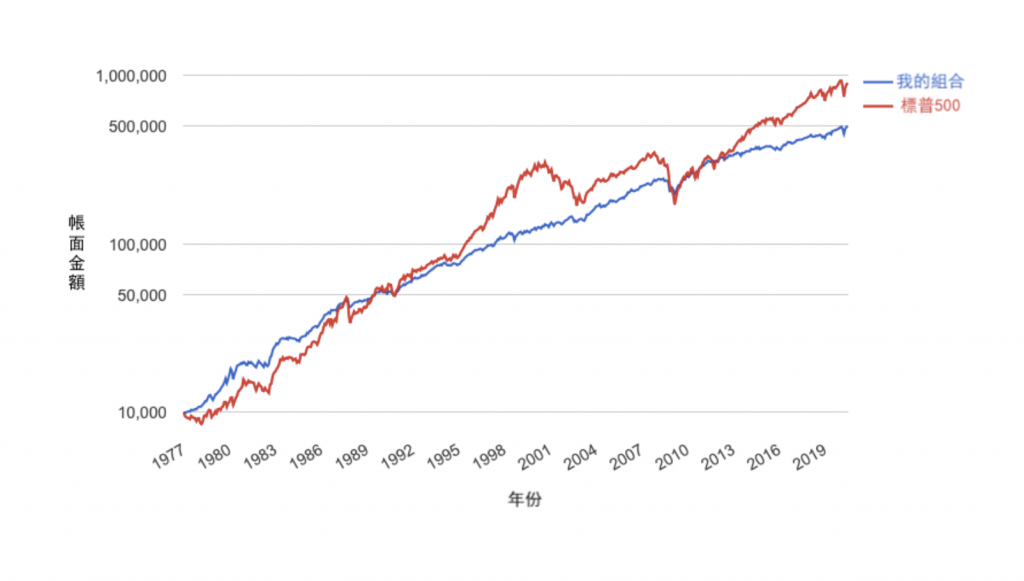

可以發現,這樣的收益,和標普500的收益比較如下:

同樣,看似又小輸標普500。別急~ 讓我解釋給你聽。

投資組合中,短期債券和黃金,是用來保值的。長期債券可以貢獻收益比的一部分,小型企業價值股和美股大盤,則可以咬住當總體市場上升時,所帶來的增長收益。

而且,你可以從圖中發現,這個組合可以實現『非常穩定』的持續性收益增長。

與標普500比較,能夠在過去40多年中,保持年均9.41%的增長,且標準差僅為9.41%,是標普500的將近一半。

保值穩定,保值獲利,就是滴水穿石的投資組合核心。

訂閱我的專欄,你就能學會在適當的時機,使用適當的投資組合,創造你想要並且期待達成的獲利。

財務自由,將對你來說不再新奇;因為跟著我們走著走著,就一定會到。

留言區